La medición posterior de las propiedades de inversión se realiza al valor razonable (cuando no genere un costo o esfuerzo desproporcionado para la entidad). Como este tratamiento difiere de lo exigido por la norma fiscal, mostramos un ejemplo de cómo se calcula el impuesto diferido en estos casos.

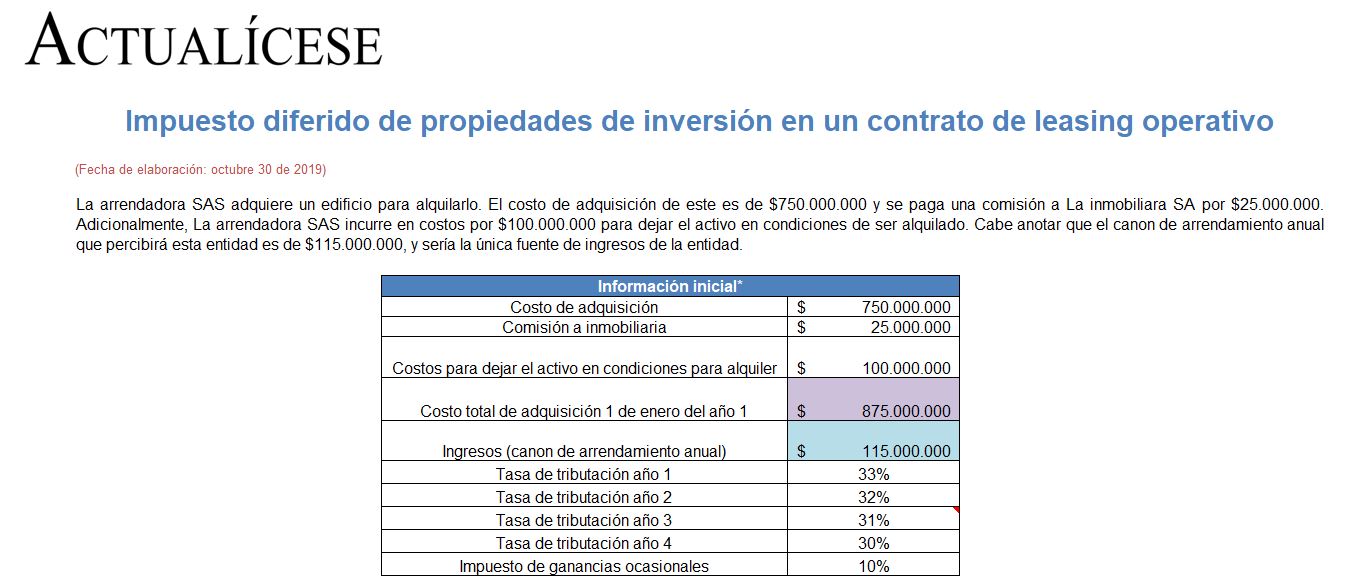

En la medición inicial de propiedades de inversión no existe ninguna diferencia entre el tratamiento contable y fiscal, pues tanto el párrafo 16.5 del Estándar para Pymes, como el artículo 69 del Estatuto Tributario –ET– establecen que se miden al costo más los costos atribuibles (como los honorarios legales, gastos de intermediación, costos para dejar el activo disponible para su uso, comisiones por trámites iniciales, etc.).

Ahora bien, en el tratamiento posterior de este tipo de activos se evidencia una diferencia entre el tratamiento contable y fiscal, ya que, para efectos contables, las propiedades de inversión deben medirse al valor razonable (si no hay costo o esfuerzo desproporcionado; ver párrafo 16.3 del Estándar para Pymes), mientras que la norma fiscal exige que estos activos se mantengan por el costo.

A continuación, mostramos un ejemplo de cómo sería la contabilización del impuesto diferido cuando hay incrementos en el valor razonable del activo mediante una operación de leasing operativo.

Para descargar esta publicación haz click aquí

https://actualicese.com/impuesto-diferido-de-propiedades-de-inversion-en-un-contrato-de-leasing-operativo/?referer=email&campana=20191030&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20191030_contable&MD5=415e8678af580f50598f653f78613c8d

No hay comentarios:

Publicar un comentario