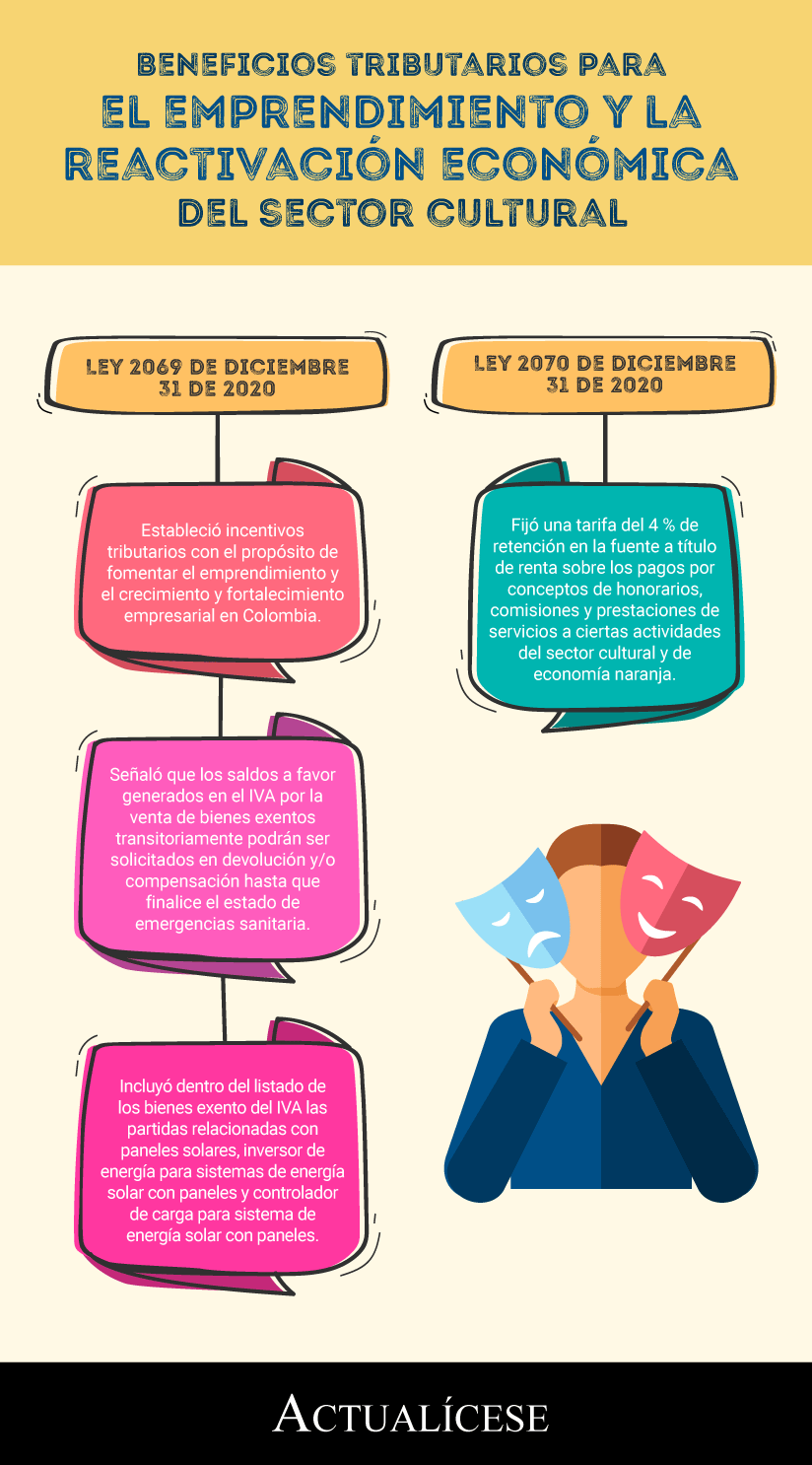

Mediante las leyes 2069 y 2070 de diciembre 31 de 2020, el Gobierno nacional estableció una serie de beneficios tributarios con el fin de propiciar el emprendimiento y el crecimiento empresarial, así como la reactivación del sector cultural y la economía creativa en el territorio nacional.

Tal como lo mencionamos en un anterior editorial, el 31 de diciembre de 2020 el Gobierno nacional expidió una serie de leyes mediante las cuales se busca la reactivación de los sectores económicos más afectados por la actual crisis económica causada por la propagación del COVID-19 en el país.

Por tal motivo, desde el Congreso de la República se aprobaron las leyes 2069 y 2070 de 2020 cuyos objetivos son propiciar el emprendimiento y la consolidación y sostenibilidad de las empresas, con el fin de aumentar el bienestar social, así como también garantizar la reactivación y fortalecimiento del sector cultural y la economía creativa, mediante la creación de beneficios en materia tributaria.

A continuación, analizaremos cada uno de los incentivos tributarios creados por ambas leyes, así como su tratamiento; veamos:

Beneficios tributarios creados con la Ley 2069 de 2020

El artículo 28 de la Ley 2069 de 2020 adicionó un parágrafo transitorio al artículo 850 del Estatuto Tributario –ET– para señalar que los saldos a favor generados en el IVA por la venta de bienes exentos de manera transitoria en aplicación de los decretos legislativos 438 y 551 de 2020 podrán ser solicitados en devolución y/o compensación en proporción a los bienes vendidos, hasta por el término de duración de las emergencias sanitarias declaradas por el Ministerio de Salud, con ocasión de la pandemia del COVID-19.

Nota: aunque el artículo 28 de la Ley 2069 de 2020 haga referencia al Decreto 552 de 2020, en realidad se buscaría aludir al Decreto 551 del mismo año, que estableció una exención transitoria del IVA para 211 insumos médicos.

Recordemos que los mencionados decretos se expidieron en medio del estado de emergencia económica declarado por el presidente de la República para enfrentar la crisis, y mediante ellos se otorgó la exención transitoria del IVA en la importación y venta de insumos médicos necesarios para atender dicha crisis.

“Una vez concluyan las emergencias declaradas, los saldos a favor en el IVA que no hayan sido solicitados en devolución y/o compensación solo podrán ser imputados en las declaraciones de los períodos siguientes”

Una vez concluyan las emergencias declaradas, los saldos a favor en el IVA que no hayan sido solicitados en devolución y/o compensación solo podrán ser imputados en las declaraciones de los períodos siguientes.

Por otra parte, el artículo 14 de la Ley 2069 incluyó dentro del listado de los bienes exento del IVA, contemplado en el artículo 477 del ET, las partidas relacionadas con paneles solares, inversor de energía para sistemas de energía solar con paneles y controlador de carga para sistema de energía solar con paneles, eliminando tales bienes del listado del artículo 424 del ET, en el cual se detallan los bienes excluidos del IVA.

Adicionalmente, los artículos 40 y 41 de la Ley 2069 agregaron un inciso tercero al artículo 158-1 del ET y el parágrafo segundo al artículo 256 del ET, con el fin de indicar que las deducciones y descuentos por donaciones e inversiones en investigación, desarrollo tecnológico e innovación también serán aplicables a las donaciones a iNNpulsa realizadas por los contribuyentes del impuesto sobre la renta. No obstante, este incentivo tributario solo será aplicable una vez se haya verificado el valor de la donación y la aprobación por parte del Ministerio de Comercio.

Los recursos recibidos por iNNpulsa Colombia deberán ser destinados a la generación de nuevos programas o instrumentos, o al fortalecimiento de la oferta existente, que beneficien a los emprendedores del país.

Estos recursos podrán ser destinados como capital semilla para la consolidación e impulso de emprendimientos con potencial de crecimiento y que hayan participado dentro de los programas de consolidación de emprendimiento ofrecidos por la entidad.

Nueva tarifa de retención en la fuente para actividades del sector cultural y de economía naranja, creada por la Ley 2070 de 2020

El artículo 16 de la Ley 2070 de 2020 adicionó un nuevo inciso al artículo 392 del ET, con el objetivo de fijar en 4 % la tarifa de retención en la fuente a título de renta sobre los pagos o abonos en cuenta por conceptos de honorarios, comisiones y prestaciones de servicios correspondientes a 27 actividades relacionados con el sector cultural y de economía naranja, tales como:

Producción de copias a partir de grabaciones originales.

Fabricación de instrumentos musicales.

Edición de libros.

Edición de periódicos, revistas y publicaciones periódicas.

Actividades de producción de películas cinematográficas, videos, programas, anuncios y comerciales de televisión.

Actividades de exhibición de películas cinematográficas y videos.

Actividades de grabación de sonido y edición de música.

Publicidad.

Actividades de fotografía.

Creación teatral.

Artes plásticas y visuales.

Actividades de espectáculos en vivo.

Actividades de bibliotecas y archivos.

Por otra parte, cabe destacar que, para efectos de la financiación del Fondo para la Promoción del Patrimonio, la Cultura, la Artes y la Creatividad –Foncultura–, la Ley 2070 de 2020 señala que los recursos provendrán, entre otras fuentes, de los recursos no ejecutados y reintegrados, por parte de las entidades territoriales, correspondientes al impuesto nacional al consumo –INC– de telefonía, datos, internet y navegación móvil destinados a la cultura (ver el numeral 4 del artículo 7 de la Ley 2070 de 2020 y el artículo 512-2 del ET).

Si deseas estudiar las modificaciones efectuadas por las leyes 2069 y 2070 de 2020 a las normas del Estatuto Tributario, te invitamos a consultar nuestro editorial Comparativo de normas tributarias afectadas con las leyes 2068, 2069 y 2070 de diciembre 31 de 2020.

No hay comentarios:

Publicar un comentario