A través de los decretos 401 de marzo 13 y 435 de marzo 19 de 2020 se modificó el calendario tributario aplicable por el año en curso.

Lo anterior, con el fin de atender la emergencia generada por el COVID-19 e incluir los plazos para el pago del impuesto al patrimonio, anticipos del SIMPLE, entre otros.

Tras haber publicado un proyecto de decreto a través del cual se pretendían incluir ciertas modificaciones al calendario tributario aplicable durante el año gravable 2020, fijado por el Decreto 2345 de 2019, el 13 de marzo del año en curso el Ministerio de Hacienda finalmente público el Decreto 401, mediante el cual modificó, sustituyó y adicionó artículos al Decreto 1625 de 2016, relacionados con los plazos para efectuar el pago del impuesto al patrimonio, normalización tributaria, impuesto de renta para contribuyentes vinculados al mecanismo de obras por impuestos, anticipo a la sobretasa del impuesto de renta para las instituciones financieras y el anticipo bimestral para contribuyentes del régimen simple correspondientes al año gravable 2020. Lo anterior, en razón de las novedades introducidas por la Ley 2010 de 2019 sobre estos impuestos.

“el Gobierno nacional aprovechó para incluir algunas medidas en el pago del impuesto de renta e IVA tras la declaratoria de emergencia sanitaria en el territorio nacional generada por el COVID-19, mejor conocido como coronavirus”

Así mismo, mediante el mismo Decreto 401, el Gobierno nacional aprovechó para incluir algunas medidas en el pago del impuesto de renta e IVA tras la declaratoria de emergencia sanitaria en el territorio nacional generada por el COVID-19, mejor conocido como coronavirus (ver nuestro editorial Amplían plazos para el pago del impuesto de renta e IVA tras declaratoria de emergencia sanitaria).

Pero además, el 19 de marzo de 2020, el Ministerio de Hacienda expidió el Decreto 435 a través del cual estableció nuevas fechas para la presentación y pago de la declaración del impuesto sobre la renta y complementario correspondiente al año gravable 2019 a cargo de los grandes contribuyentes y personas jurídicas. Así como también, para el pago del IVA del bimestre marzo – abril y el cuatrimestre enero – abril del 2020 para los sectores económicos que desarrollan actividades de servicio de expendio de comidas y bebidas, agencias de viajes y operadores turísticos. Lo anterior, a razón de la grave emergencia sanitaria y económica que enfrenta el país como consecuencia del COVID-19 mejor conocido como coronavirus (Consulte nuestro editorial Con Decreto 435 de 2020, Dian anunció nuevos cambios en el calendario tributario 2020)

En tal contexto, a continuación abordaremos los aspectos más relevantes para la presentación y pago de estos impuestos, con las respectivas fechas de declaración actualizadas. Veamos:

Así mismo, mediante el mismo Decreto 401, el Gobierno nacional aprovechó para incluir algunas medidas en el pago del impuesto de renta e IVA tras la declaratoria de emergencia sanitaria en el territorio nacional generada por el COVID-19, mejor conocido como coronavirus (ver nuestro editorial Amplían plazos para el pago del impuesto de renta e IVA tras declaratoria de emergencia sanitaria).

Pero además, el 19 de marzo de 2020, el Ministerio de Hacienda expidió el Decreto 435 a través del cual estableció nuevas fechas para la presentación y pago de la declaración del impuesto sobre la renta y complementario correspondiente al año gravable 2019 a cargo de los grandes contribuyentes y personas jurídicas. Así como también, para el pago del IVA del bimestre marzo – abril y el cuatrimestre enero – abril del 2020 para los sectores económicos que desarrollan actividades de servicio de expendio de comidas y bebidas, agencias de viajes y operadores turísticos. Lo anterior, a razón de la grave emergencia sanitaria y económica que enfrenta el país como consecuencia del COVID-19 mejor conocido como coronavirus (Consulte nuestro editorial Con Decreto 435 de 2020, Dian anunció nuevos cambios en el calendario tributario 2020)

En tal contexto, a continuación abordaremos los aspectos más relevantes para la presentación y pago de estos impuestos, con las respectivas fechas de declaración actualizadas. Veamos:

Anticipo de la sobretasa del impuesto de renta para instituciones financieras

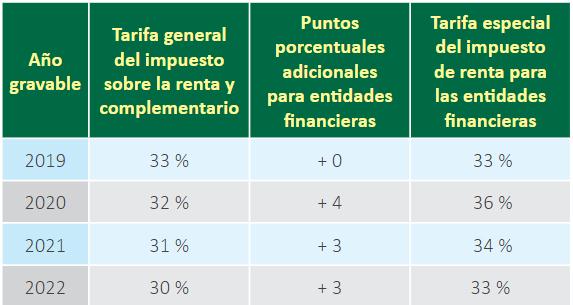

Tal y como lo mencionamos en nuestro editorial Sobretasa al sector financiero sería avalada por el Gobierno, y tras la aprobación de la Ley de crecimiento económico 2010 de 2019, el Gobierno nacional reactivó el parágrafo 7 del artículo 240 del Estatuto Tributario –ET–, para establecer la sobretasa a las instituciones financieras por los años gravables 2020, 2021 y 2022 (ver el artículo 92 de la Ley 2010 de 2019).

En este sentido, por el año gravable 2020, las instituciones financieras que obtengan una renta gravable igual o superior a 12.000 UVT ($4.272.840.000) estarán obligadas a liquidar algunos puntos porcentuales adicionales a la tasa general del impuesto de renta, así:

Tal y como lo mencionamos en nuestro editorial Sobretasa al sector financiero sería avalada por el Gobierno, y tras la aprobación de la Ley de crecimiento económico 2010 de 2019, el Gobierno nacional reactivó el parágrafo 7 del artículo 240 del Estatuto Tributario –ET–, para establecer la sobretasa a las instituciones financieras por los años gravables 2020, 2021 y 2022 (ver el artículo 92 de la Ley 2010 de 2019).

En este sentido, por el año gravable 2020, las instituciones financieras que obtengan una renta gravable igual o superior a 12.000 UVT ($4.272.840.000) estarán obligadas a liquidar algunos puntos porcentuales adicionales a la tasa general del impuesto de renta, así:

No obstante, el nuevo parágrafo 2 del artículo 1.6.1.13.2.11 modificado por los decretos 401 de marzo 13 y 435 de marzo 19 de 2020 y el parágrafo 3 del artículo 1.6.1.13.2.12 del Decreto 1625 de 2016, adicionado por el artículo 2 del Decreto 401 de 2020, indican que las instituciones financieras en cuestión deberán liquidar un anticipo de la sobretasa calculado sobre la base gravable del impuesto de renta correspondiente al año gravable 2019, el cual deberán cancelar en dos cuotas iguales, como se presenta a continuación:

| Pago primera cuota (50 %) | |

| Último dígito del NIT | Hasta el día (2020) |

| 0 | 21 de abril |

| 9 | 22 de abril |

| 8 | 23 de abril |

| 7 | 24 de abril |

| 6 | 27 de abril |

| 5 | 28 de abril |

| 4 | 29 de abril |

| 3 | 30 de abril |

| 2 | 04 de mayo |

| 1 | 05 de mayo |

| Pago segunda cuota (50 %) | |

| Último dígito del NIT | Hasta el día (2020) |

| 0 | 9 de junio |

| 9 | 10 de junio |

| 8 | 11 de junio |

| 7 | 12 de junio |

| 6 | 16 de junio |

| 5 | 17 de junio |

| 4 | 18 de junio |

| 3 | 19 de junio |

| 2 | 23 de junio |

| 1 | 24 de junio |

Impuesto de renta para contribuyentes que soliciten vinculación al mecanismo de obras por impuestos

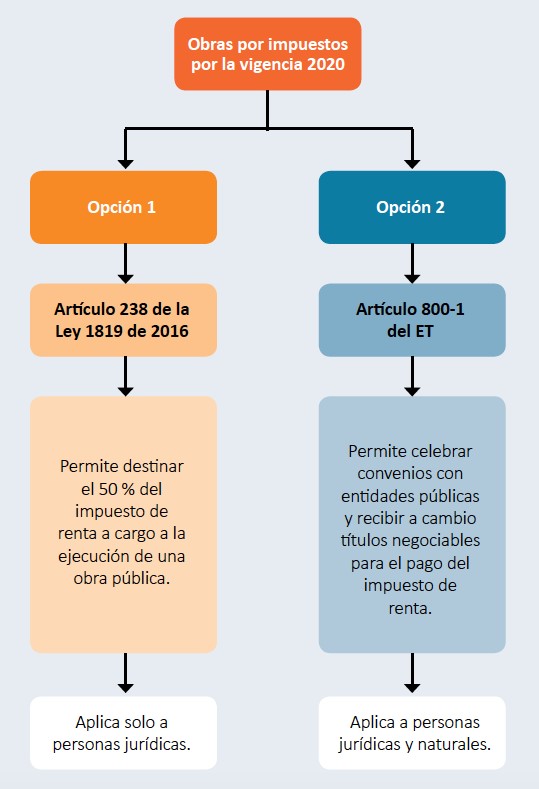

Acorde a lo que habíamos tratado en nuestro editorial Novedades en el mecanismo de obras por impuestos con la Ley de crecimiento económico, el artículo 800-1 del ET, el cual había sido creado por el artículo 71 de la Ley 1943 de 2018, volvió a ser ratificado por el artículo 79 de la Ley 2010 de 2019, estableciendo que durante 2020 se seguirá aplicando la nueva versión del mecanismo de obras por impuestos. Esta, a su vez, coexistirá con la versión de este mecanismo, contenida en el artículo 238 de la Ley 1819 de 2016, el cual fue reglamentado con los decretos 1915 de 2017 y 2469 de 2018.

Así pues, el Decreto 401 de 2020 fijó los plazos para la presentación y pago del impuesto de renta a cargo de los contribuyentes que opten por acogerse al mecanismo de obras por impuestos señalado en el artículo 238 de la Ley 1819 de 2016. Veamos:

Personas jurídicas (no calificadas como grandes contribuyentes)

Los contribuyentes, personas jurídicas, que al 31 de marzo de 2020 soliciten la vinculación al mecanismo de obras por impuestos de acuerdo a lo señalado en el inciso segundo del parágrafo 7 del artículo 238 de la Ley 1819 de 2016, adicionado por el artículo 78 de la Ley 2010 de 2019, podrán presentar la declaracion del impuesto de renta y complementario, y pagar la primera cuota hasta el 29 de mayo de 2020 (ver el artículo 1.6.1.13.2.22 del Decreto 1625 de 2016, sustituido por el artículo 4 del Decreto 401 de 2020).

Los contribuyentes, personas jurídicas, que al 31 de marzo de 2020 soliciten la vinculación al mecanismo de obras por impuestos de acuerdo a lo señalado en el inciso segundo del parágrafo 7 del artículo 238 de la Ley 1819 de 2016, adicionado por el artículo 78 de la Ley 2010 de 2019, podrán presentar la declaracion del impuesto de renta y complementario, y pagar la primera cuota hasta el 29 de mayo de 2020 (ver el artículo 1.6.1.13.2.22 del Decreto 1625 de 2016, sustituido por el artículo 4 del Decreto 401 de 2020).

“en caso de que al contribuyente no le sea aprobada la solicitud de vinculación al mecanismo de obras por impuesto, estará en la obligación de liquidar y pagar la sanción por extemporaneidad y los intereses de mora”

No obstante, en caso de que al contribuyente no le sea aprobada la solicitud de vinculación al mecanismo de obras por impuesto, estará en la obligación de liquidar y pagar la sanción por extemporaneidad y los intereses de mora liquidados a partir de la fecha del vencimiento en la cual debía haber presentado la declaración señalada en el artículo 1.6.1.13.2.12 del Decreto 1625 de 2016.

Lo anterior no aplica para el caso de los contribuyentes señalados en el parágrafo 2 del artículo 238 de la Ley 1819 de 2016, que decidan financiar directamente proyectos de inversión en infraestructura en las Zomac que superen el 50 % del impuesto a cargo, ni para aquellos que financien los proyectos de manera conjunta a través del mecanismo en cuestión.

No obstante, en caso de que al contribuyente no le sea aprobada la solicitud de vinculación al mecanismo de obras por impuesto, estará en la obligación de liquidar y pagar la sanción por extemporaneidad y los intereses de mora liquidados a partir de la fecha del vencimiento en la cual debía haber presentado la declaración señalada en el artículo 1.6.1.13.2.12 del Decreto 1625 de 2016.

Lo anterior no aplica para el caso de los contribuyentes señalados en el parágrafo 2 del artículo 238 de la Ley 1819 de 2016, que decidan financiar directamente proyectos de inversión en infraestructura en las Zomac que superen el 50 % del impuesto a cargo, ni para aquellos que financien los proyectos de manera conjunta a través del mecanismo en cuestión.

Personas jurídicas (grandes contribuyentes)

Las personas jurídicas calificadas como grandes contribuyentes que al 31 de marzo de 2020 soliciten la vinculación al mecanismo de obras por impuestos acorde a las instrucciones del parágrafo 7 del artículo 238 de la Ley 1819 de 2016, podrán presentar la declaracion del impuesto de renta y pagar la segunda cuota del impuesto a cargo, hasta el 29 de mayo de 2020.

Recordemos que el pago correspondiente a la primera cuota del impuesto de renta correspondiente al año gravable 2019 debió ser cancelada entre el 11 y el 24 de febrero de 2020, según el último dígito del NIT, de acuerdo con lo señalado en el artículo 1.6.1.2.13.11 del Decreto 1625 de 2016 (ver nuestro editorial Grandes contribuyentes: se aproxima pago de la primera cuota por el año gravable 2019).

Por otra parte, en caso de no ser aprobada la solicitud de vinculación, el contribuyente deberá liquidar y pagar la sanción por extemporaneidad junto con los respectivos intereses de mora, tal como lo mencionamos líneas atrás.

Las personas jurídicas calificadas como grandes contribuyentes que al 31 de marzo de 2020 soliciten la vinculación al mecanismo de obras por impuestos acorde a las instrucciones del parágrafo 7 del artículo 238 de la Ley 1819 de 2016, podrán presentar la declaracion del impuesto de renta y pagar la segunda cuota del impuesto a cargo, hasta el 29 de mayo de 2020.

Recordemos que el pago correspondiente a la primera cuota del impuesto de renta correspondiente al año gravable 2019 debió ser cancelada entre el 11 y el 24 de febrero de 2020, según el último dígito del NIT, de acuerdo con lo señalado en el artículo 1.6.1.2.13.11 del Decreto 1625 de 2016 (ver nuestro editorial Grandes contribuyentes: se aproxima pago de la primera cuota por el año gravable 2019).

Por otra parte, en caso de no ser aprobada la solicitud de vinculación, el contribuyente deberá liquidar y pagar la sanción por extemporaneidad junto con los respectivos intereses de mora, tal como lo mencionamos líneas atrás.

Plazos para consignar los recursos en la fiducia

“los contribuyentes a los cuales les sea aprobado la solicitud de vinculación al mecanismo de obras por impuestos deberán consignar en la fiducia los recursos destinados al proyecto a más tardar el 29 de mayo de 2020”

Según el artículo 1.6.1.12.2.24 del Decreto 1625 de 2016, los contribuyentes a los cuales les sea aprobado la solicitud de vinculación al mecanismo de obras por impuestos deberán consignar en la fiducia los recursos destinados al proyecto a más tardar el 29 de mayo de 2020.

Por otra parte, es preciso resaltar que en caso de que al contribuyente no le sea aprobada la solicitud de vinculación por causas diferentes al no cumplimiento de los requisitos para optar por este mecanismo, tendrá plazo para consignar el saldo a pagar de la declaración del impuesto de renta en un recibo oficial (formulario 490) hasta el 29 de mayo de 2020.

Cuando no se consigne el este saldo en el plazo señalado, el responsable deberá liquidar y pagar los correspondientes intereses de mora, contados a partir de dicha fecha.

En un próximo editorial continuaremos analizando las novedades introducidas por los decreto 401 y 435 de 2020 al calendario tributario nacional que regirá durante el año 2020.

https://actualicese.com/calendario-tributario-2020-estas-son-sus-ultimas-modificaciones/?referer=email&campana=20200324&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20200324_impuestos&MD5=%5bMD5#

No hay comentarios:

Publicar un comentario