El contador público puede enfrentarse a situaciones que le impidan ejercer en un empleo o desarrollar determinadas funciones.

Aquí te contamos cuáles son las inhabilidades e incompatibilidades reguladas para los contadores públicos y cuáles son las sanciones a las que se arriesga en su ejercicio.

Una inhabilidad constituye aquella situación que le impide a una persona ejercer un empleo o que le resta mérito de tal manera que no le permite desarrollar determinadas funciones en un cargo específico.

Una incompatibilidad hace referencia a la situación que tiene lugar de manera simultánea al ejercicio de una función o cargo; en otras palabras, las incompatibilidades son sobrevinientes, es decir, que cuando la persona está ejerciendo determinado cargo o rol no le es permitido desempeñar o realizar otras funciones o cargos.

En este artículo te contamos cuáles son esas inhabilidades e incompatibilidades a las que se enfrentan los contadores públicos, así como las sanciones a las que se exponen y las salvaguardas que pueden tomar para evitarlas:

¿Qué inhabilidades existen para los contadores públicos?

La inhabilidad es una condición propia de quien aspira a ejercer el cargo, impidiendo su elección y nombramiento.

Las inhabilidades se deben a hechos, circunstancias o antecedentes de una persona que la excluyen para ejecutar determinado cargo, debido a que pondrían en peligro su desempeño al impedirle que ejerza sus funciones con independencia y transparencia.

En la Sentencia C-489 de 1996, la Corte Constitucional explica que las inhabilidades también se pueden deber a “la falta de aptitud o a la carencia de una cualidad, calidad o requisito del sujeto que lo incapacita para poder ser parte en una relación contractual (…)”.

En ese sentido, las inhabilidades pueden darse tanto por razones éticas como por la falta de eficiencia y eficacia requeridas para llevar a cabo un cargo o una determinada función.

En el siguiente cuadro resumimos las inhabilidades a las que se puede enfrentar el contador público:

Núm.

Situación

¿Existe inhabilidad?

1 ¿Se puede ser contador y representante legal de forma simultánea? Sí existe inhabilidad, porque se generarían conflictos de intereses para el contador.

2 ¿Se puede ser contador y accionista de la misma sociedad? No existe inhabilidad.

3 ¿Se puede ser revisor fiscal y socio de la misma sociedad? Sí existe inhabilidad. El artículo 205 del CCo lo prohíbe.

4 ¿Existe un número límite de contabilidades que puede llevar un contador? No existe un número límite en la ley. Cada contador lo debe establecer de acuerdo con su capacidad técnica.

5 ¿Existe un número límite de revisorías que puede aceptar un contador público? Solo existe un límite de cinco (5) revisorías en sociedades por acciones (ver artículo 215 del CCo).

Para los otros tipos de entidades no existe un número máximo de revisorías.

6 ¿Se puede pasar de ser contador a revisor fiscal o auditor externo? Sí, pero el contador público deberá esperar al menos un término de seis (6) meses después de haber cesado en sus funciones (ver artículo 51 de la Ley 43 de 1990).

7 ¿Se puede pasar de ser auditor interno a revisor fiscal o auditor externo? Sí, pero el contador público deberá esperar al menos un término de seis (6) meses después de haber cesado sus funciones (ver artículo 51 de la Ley 43 de 1990).

8 ¿Se puede pasar de ser auditor interno a contador público? Sí. En este caso no se debe esperar ningún tiempo.

9 ¿Se puede pasar de ser revisor fiscal a contador público? Sí, pero el revisor fiscal deberá esperar al menos un término de un (1) año después de haber cesado sus funciones (ver artículo 48 de la Ley 43 de 1990).

10 ¿Existe un número máximo de períodos en los que puede ser reelegido un revisor fiscal? No existe en la normativa un período máximo de permanencia del revisor fiscal en una entidad.

11 ¿Una sociedad no inscrita ante la JCC puede actuar como revisor fiscal? No. Para que una sociedad pueda actuar como revisor fiscal debe hallarse inscrita ante la JCC (artículo 2 del Decreto 1510 de 1998).

12 ¿El profesional contable puede ser el contador público de su familiar? Sí, pero evaluando primero si la situación no representa una amenaza para su profesión.

13 ¿El contador público puede firmar declaraciones tributarias de un familiar? Sí, pero evaluando primero si la situación no representa una amenaza para su profesión, y solo como contador público (no en calidad de revisor fiscal).

14 ¿Se puede ser contador y administrador de una propiedad horizontal simultáneamente? No, pues surgiría un conflicto de intereses para el contador.

15 En una propiedad horizontal, ¿uno de los copropietarios puede ser su revisor fiscal? No, cuando se trate de un conjunto de uso comercial o mixto.

Sin embargo, si se trata de un edificio o conjunto de uso residencial, sí podrá ser uno de los copropietarios (ver artículo 56 de la Ley 675 de 2001).

16 ¿El revisor fiscal puede ser familiar del administrador de la copropiedad? No, según el artículo 56 de la Ley 675 de 2001.

Incompatibilidades a las que se enfrenta el contador público

La incompatibilidad surge cuando una persona está ejerciendo un cargo y se ve en la necesidad de abstenerse ante ciertas limitaciones que debe observar mientras se encuentre ejecutando sus funciones.

En otras palabras, las incompatibilidades se refieren a las actividades, funciones o cargos que la persona no debería desempeñar, por ser “incompatibles” con el cargo que se encuentra ejerciendo.

Lo anterior significa que el sujeto debe abstenerse de aceptar determinados encargos o generar vínculos, mientras tenga la intención de seguir desempeñando satisfactoriamente las funciones específicas de su cargo.

Según la orientación profesional de la revisoría fiscal, emitida en 2008 por el Consejo Técnico de la Contaduría Pública –CTCP–, las incompatibilidades son inhabilidades sobrevinientes, es decir, que se materializan cuando ya se está ejerciendo el cargo.

Principios éticos del contador

La actuación del contador en su ejercicio profesional está delimitada por unos principios éticos y morales.

Estos principios se encuentran contenidos en el artículo 37 de la Ley 43 de 1990 y en el Código de Ética para profesionales de la contabilidad (incluido en el anexo 4 del DUR 2420 de 2015).

Ten en cuenta que…

El artículo 1.2.1.6 del DUR 2420 de 2015 indica que los contadores públicos, en sus actuaciones profesionales, deben observar de forma simultánea el Código de Ética Internacional y el contenido en el capítulo 4 del título I de la Ley 43 de 1990.

En la siguiente infografía contrastamos los principios éticos incluidos en la Ley 43 de 1990 vs. los que hacen parte del Decreto Único 2420 de 2015:

Amenazas contra los principios éticos del contador

El contador público debe estar atento al surgimiento de amenazas que puedan afectar el cumplimiento de los principios éticos, antes de aceptar un encargo y durante su ejecución.

Las amenazas pueden surgir de las relaciones que establezca con terceros y de las circunstancias que rodeen al encargo y al profesional contable.

El Código de Ética de la IFAC contiene cinco (5) clases de amenazas:

Cuando el contador público identifica una amenaza contra uno o varios de los principios éticos, la primera tarea que debe realizar es identificar si es posible tomar alguna medida que permita reducir o eliminar dicha amenaza, y de esa forma desarrollar el encargo sin comprometer su responsabilidad.

Estas medidas se denominan salvaguardas en el Código de Ética de la IFAC, y se clasifican en dos tipos, a saber:

Salvaguardas instituidas por la profesión o por las disposiciones legales o reglamentarias.

Salvaguardas en el entorno del trabajo, que sean firmadas por la gerencia como garantía de transparencia en los procesos.

En la siguiente imagen se presentan algunas salvaguardas de la primera categoría, es decir, las instituidas por la profesión o disposiciones legales:

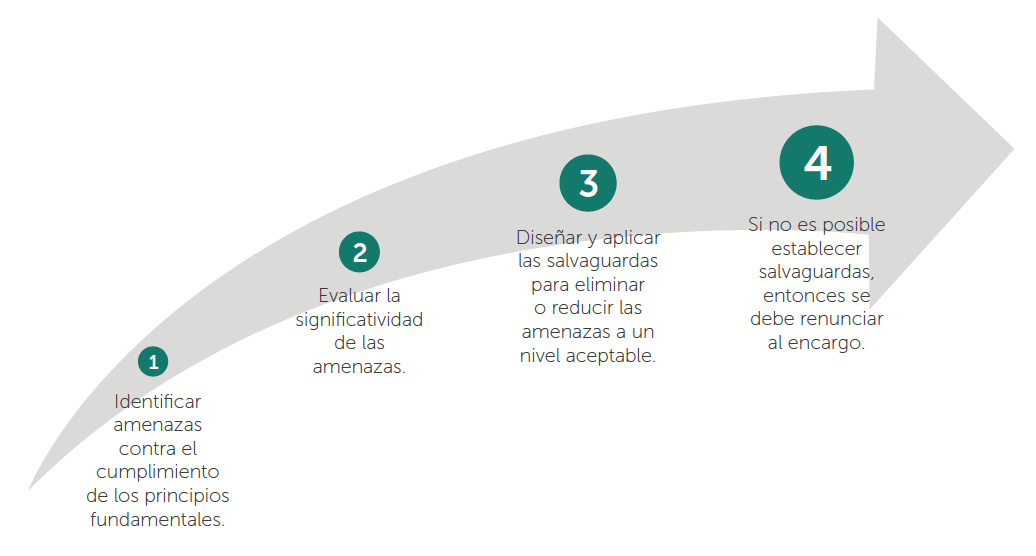

El procedimiento para establecer una salvaguarda parte de identificar las amenazas y evaluar qué tan significativas son, es decir, si tendrían un impacto material en el desarrollo del encargo, porque pueden condicionar la objetividad, la independencia y la calidad con las que realizaría su trabajo.

Si las amenazas son significativas, el contador público debe diseñar las salvaguardas que considere necesarias para eliminarlas o reducirlas a un nivel aceptable.

Cuando esto no es posible, deberá rehusarse a aceptar el encargo o a continuar con este.

En la siguiente imagen se observa el procedimiento que debe seguirse para establecer una salvaguarda:

Otras recomendaciones que debe seguir el contador al establecer las salvaguardas se mencionan a continuación:

Si la amenaza está relacionada con una situación que ocurre al interior de la entidad, el contador público debe informar a la asamblea de accionistas o junta de socios, a la junta directiva o al comité de auditoría o de control interno, para que se tomen las medidas correspondientes (ver párrafo 100.21 del Código de Ética).

Si el contador y su cliente no logran llegar a un acuerdo, también se puede pedir asesoría para tratar de resolver la amenaza, pero cuidando el principio de confidencialidad que debe regir sus actuaciones profesionales.

El contador público debe documentar la cuestión que origina la amenaza, así como las discusiones que se tomen en torno a esta última, y las decisiones a las que haya llegado para evitar que la amenaza se materialice (ver párrafo 100.22 del Código de Ética).

En nuestra cartilla práctica Inhabilidades y sanciones que aplican en la profesión contable hemos incluido una matriz de amenazas y salvaguardas, con ejemplos de las situaciones a las que se puede enfrentar el contador público.

Sanciones a las que se expone el contador público

Las sanciones a las que se expone un contador público pueden ser de índole:

Fiscal, contenidas en el Estatuto Tributario.

Administrativa, por el incumplimiento de las obligaciones de la revisoría fiscal.

Civil.

Penal.

Correspondiente a las sanciones de competencia de la Junta Central de Contadores –JCC–.

Sanciones relacionadas con obligaciones fiscales

El Estatuto Tributario –ET– establece varias sanciones para los contadores públicos, auditores y revisores fiscales que cumplan obligaciones relacionadas con la presentación de declaraciones tributarias.

A continuación, escucha de primera mano al Dr. Diego Guevara Madrid, líder de investigación tributaria de Actualícese, quien responde a la pregunta: ¿En qué casos la Dian puede imponer sanciones a un contador público y cuál es el procedimiento para hacerlo?:

Artículo 658-1 del ET

Impuesta a Revisores fiscales.

Conducta sancionada Conocer irregularidades en la contabilidad o en las declaraciones tributarias del contribuyente y no efectuar las salvaguardas correspondientes en la declaración.

Entre las irregularidades sancionables se encuentran las relativas a:

Omisión de ingresos gravados.

Doble contabilidad.

Inclusión de costos o deducciones inexistentes y pérdidas improcedentes.

Sanción Multa anual equivalente al 20 % de la sanción impuesta al contribuyente, sin exceder las 4.100 UVT ($145.989.000 por el 2020).

Nota: la sanción no puede ser asumida por el contribuyente.

Ente que impone la sanción Dian.

En los siguientes cuadros presentamos un resumen de las sanciones a las que se expone un contador público en lo relacionado con sus obligaciones fiscales.

Artículo 659 del ET

Impuesta a Contadores públicos. Auditores o revisores fiscales.

Conducta sancionada Llevar –o aconsejar llevar– contabilidades, elaborar estados financieros o expedir certificaciones que no reflejen la realidad económica del contribuyente, y que se usen como base para elaborar declaraciones tributarias o para soportar actuaciones ante la Dian. Emitir dictámenes u opiniones sin sujeción a las Normas de Auditoría Generalmente Aceptadas –Naga–, que se usen para elaborar declaraciones tributarias o soportar actuaciones ante la Dian.

Sanción Multa, suspensión o cancelación de su inscripción profesional, según la gravedad de la falta.

Ente que impone la sanción JCC.Artículo 659-1 del ET

Impuesta a Sociedades de contadores públicos.

Conducta sancionada Ordenar o tolerar que los contadores públicos a su servicio incurran en los hechos descritos en el artículo 659 del ET.

Se presume que la sociedad ha ordenado o tolerado la conducta sancionable cuando:

No ejerce un control de calidad sobre sus encargos.

Un (1) año la primera vez.

Dos (2) años la segunda vez.

Definitivamente, la tercera vez.

Para que tenga lugar la sanción debe cumplirse el procedimiento del artículo 661 del ET. Multa, suspensión o cancelación de su inscripción profesional, según la gravedad de la falta, de acuerdo con la Ley 43 de 1990.

Ente que impone la sanción Dian. JCC.

En el siguiente video el Dr. Diego Guevara Madrid, líder de investigación tributaria de Actualícese responde si un contador se encuentra inhabilitado para firmar una declaración de IVA con saldo a favor de un hermano:

En tres (3) o más ocasiones los miembros de la sociedad han cometido las faltas del artículo 659 del ET.

Sanción Multas de hasta 590 UVT ($21.008.000 por el 2020), según la gravedad de la falta cometida y el patrimonio de la respectiva sociedad.

Ente que impone la sanción JCC.

En el siguiente video abordamos la pregunta respecto a si la sanción del artículo 659-1 del ET, aplicable a las sociedades de contadores públicos, puede ser reducida en los términos del artículo 640 del mismo estatuto:

Artículo 660 del ET

Impuesta a Contador público, auditor o revisor fiscal.

Conducta sancionada Inexactitudes de datos contables en la declaración tributaria, en una cuantía superior a 590 UVT ($20.219.000 o $21.008.000 por los años gravables 2019 y 2020, respectivamente), que originen un mayor valor a pagar o un menor saldo a favor.

Sanción Suspender su facultad para firmar declaraciones tributarias y certificar los estados financieros y demás pruebas con destino a la Dian, así:

Un (1) año la primera vez.

Dos (2) años la segunda vez.

Definitivamente, la tercera vez.

Para que tenga lugar la sanción debe cumplirse el procedimiento del artículo 661 del ET. Multa, suspensión o cancelación de su inscripción profesional, según la gravedad de la falta, de acuerdo con la Ley 43 de 1990.

Ente que impone la sanción Dian. JCC.

En el siguiente video el Dr. Diego Guevara Madrid, líder de investigación tributaria de Actualícese responde si un contador se encuentra inhabilitado para firmar una declaración de IVA con saldo a favor de un hermano:

Además, en la siguiente infografía podrás consultar de primera mano cuáles son las sanciones del Estatuto Tributario que aplican para los contadores públicos:

Sanciones por incumplimiento de las obligaciones de la revisoría fiscal

Sanciones disciplinarias impuestas por la JCC

Nuevo proceso disciplinario para los contadores públicos

Ejercicio ilegal de la profesión contable

https://actualicese.com/inhabilidades-incompatibilidades-y-sanciones-aplicables-al-contador-publico/?referer=email&campana=20200826&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20200826_contable&MD5=415e8678af580f50598f653f78613c8d

Los revisores fiscales que sean nombrados por obligatoriedad o de forma voluntaria dentro de las distintas personas jurídicas que así lo requieran deben cumplir con las funciones señaladas de forma general en los artículos 207 y siguientes del Código de Comercio –CCo–, atendiendo, a su vez, las funciones que se les indique en los estatutos propios de cada entidad para la cual se desempeñen, siempre que no sean contrarias a lo establecido en la normativa citada.

En relación con lo anterior, es importante tener presente que, de acuerdo con las normas contenidas en el Código de Comercio y en la Ley 222 de 1995, los revisores fiscales que incumplan con sus funciones pueden ser objeto de sanciones o responsabilidad de tipo penal, disciplinaria o civil.

En nuestra cartilla práctica Inhabili dades y sanciones que aplican en la profesión contable podrás profundizar en las sanciones de tipo administrativo, penal y civil a las que se puede enfrentar un revisar fiscal en el ejercicio.

En la siguiente respuesta, el Dr. Juan David M aya, destacado investigador y consultor de Estándares Internacionales de información financiera responde si un revisor fiscal puede ejercer como tal en una copropiedad donde la contadora es su cónyuge:

Entre otras cosas, es importante tener en cuenta, po r ejemplo, que los revisores fiscales suplentes que nunca hayan ejercido el cargo pueden vincularse a l a sociedad, sin inconvenientes.

La prohibición establecida en el artículo 48 de la Ley 43 de 1990, que implica no poder vincularse a la empresa en la cual se desempeñaba el cargo de revi sor fiscal, no aplicaría a los revisores fiscales que nunca ejercieron el cargo. Así lo confirmó la Supersociedades en el Concepto 115-155339 de diciembre 23 de 2010.

En el siguiente video el Dr. Diego Guevara Madrid explica esta situación:

Sanciones disciplinarias impuestas por la JCC

La Junta Central de Contadores –JCC–, como organismo rector de la profesión de la contaduría pública y responsable del registro, inspección y vigilancia de los contadores públicos, revisores fiscales y auditores que presten servicios de la disciplina contable, tiene la facultad de imponer sanciones disciplinarias a los contadores públicos.

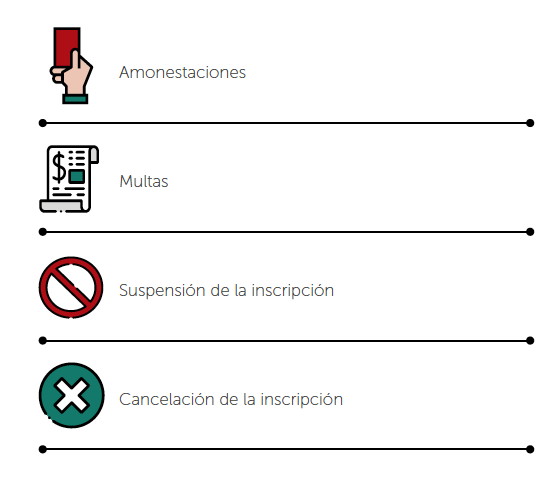

En este orden de ideas, el artículo 23 de la citada ley establece cuáles son las sanciones que la JCC podrá imponer en el cumplimiento de sus funciones. Veamos:

En el siguiente video la Dra. Luz Mila Vargas, abogada especialista en Derecho Comercial y Financiero, con amplios conocimientos en Derecho Sancionatorio Contable se refiere a las sanciones disciplinarias aplicadas por la JCC y el impacto del COVID-19 sobre estos procesos:

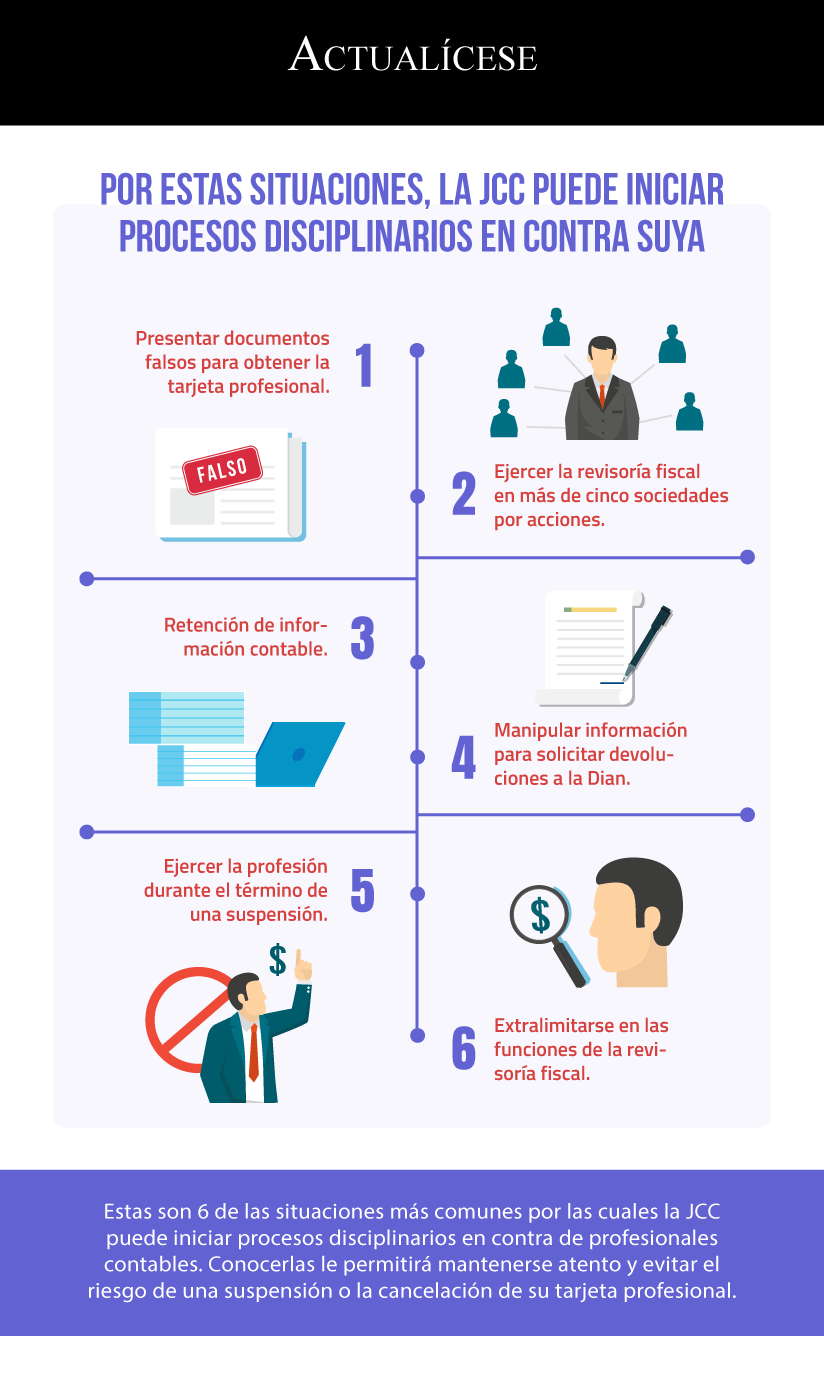

Así pues, las siguientes son seis de las situaciones más comunes por las que la JCC puede iniciar procesos disciplinarios en contra de profesionales contables:

La JCC expidió la Resolución 0000604 de 2020, por medio de la cual adopta un nuevo lineamiento para efectuar los procesos disciplinarios que se adelanten en contra de los contadores públicos y entidades que prestan servicios propios de la ciencia contable. Esta resolución deroga la Resolución 0000607 de 2017.

¿Cuándo inicia un proceso disciplinario? ¿Qué conductas califican como falta disciplinaria?

Son dos de las inquietudes que responderemos en el análisis ABC del nuevo proceso disciplinario para los contadores públicos, en el cual podrás encontrar un completo análisis del proceso disciplinario que la JCC puede adelantar contra un contador público o una entidad que presta servicios contables.

Además, en el siguiente video de nuestras #CharlasActualícese podrás escuchar de primera mano al contador público Leonardo Varón García, que hace su intervención para hablar puntualmente sobre las sanciones disciplinarias impuestas por la Junta Central de Contadores:

Contadores sancionados por la JCC

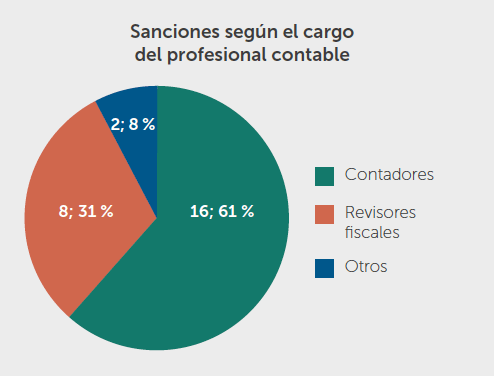

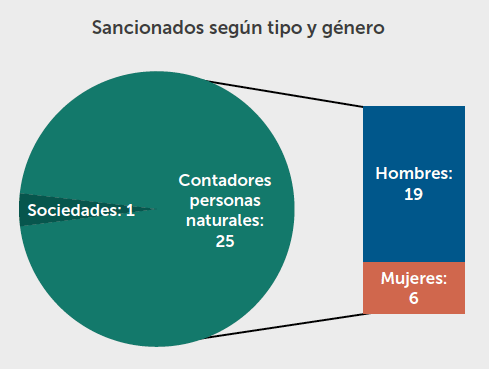

En lo que respecta a la función sancionatoria de la JCC, encontramos que, durante 2019, este ente impuso 26 sanciones a contadores públicos personas naturales y jurídicas.

De los 26 profesionales contables sancionados, 16 se habían desempeñado en el cargo de contador, ocho (8) en el de revisor fiscal y solo dos (2) se desempeñaron en otros cargos.

Dicho esto, se concluye que el cargo de contador fue el más sancionado por la JCC durante 2019.

La mayoría de los contadores sancionados son personas naturales, de las cuales los hombres son los que reciben la mayor cantidad de sanciones.

Lo anterior se debe a que en 2019 la JCC sancionó a 25 contadores personas naturales y solo a una (1) sociedad.

A su vez, de las 25 personas naturales sancionadas, 19 fueron hombres y seis (6) fueron mujeres.

Por su parte, al momento de identificar el tipo de sanción se observa que en 2019 la JCC suspendió a 19 contadores, le canceló la tarjeta profesional a seis (6) y amonestó a uno (1).

Ejercicio ilegal de la profesión contable

La contaduría pública se ejerce ilegalmente cuando se prestan servicios contables sin haber cumplido con la obligación de registrarse ante la JCC.

Según las estadísticas de dicha entidad, durante 2019 fueron condenadas 31 personas por el ejercicio ilegal de la profesión contable.

Suplantación de contadores públicos

Los contadores públicos pueden interponer denuncias cuando existan personas inescrupulosas haciendo un uso indebido de su tarjeta profesional.

Durante 2019, la JCC recibió 210 denuncias contra personas que falsificaron la tarjeta profesional de un contador público o el certificado de antecedentes disciplinarios.

No hay comentarios:

Publicar un comentario