Los ingresos y gastos de los contratos de construcción se contabilizan, según la sección 23 del Estándar para Pymes, tomando como referencia el grado de terminación de la obra al final del período contable.

Para efectos fiscales, debe tenerse en cuenta lo dispuesto en el artículo 200 del ET.

Los contratos de construcción son aquellos que tienen como objeto la fabricación de activos (que generalmente requieren un período significativo de tiempo) tales como edificaciones, máquinas o estructuras.

La contabilización de los contratos de construcción se debe realizar conforme a los lineamientos de la sección 23 del Estándar para Pymes.

Además, se deben tener en cuenta los requerimientos de las normas fiscales en lo relacionado con el reconocimiento de los ingresos y gastos derivados de los contratos de construcción, así como de la liquidación de los impuestos asociados.

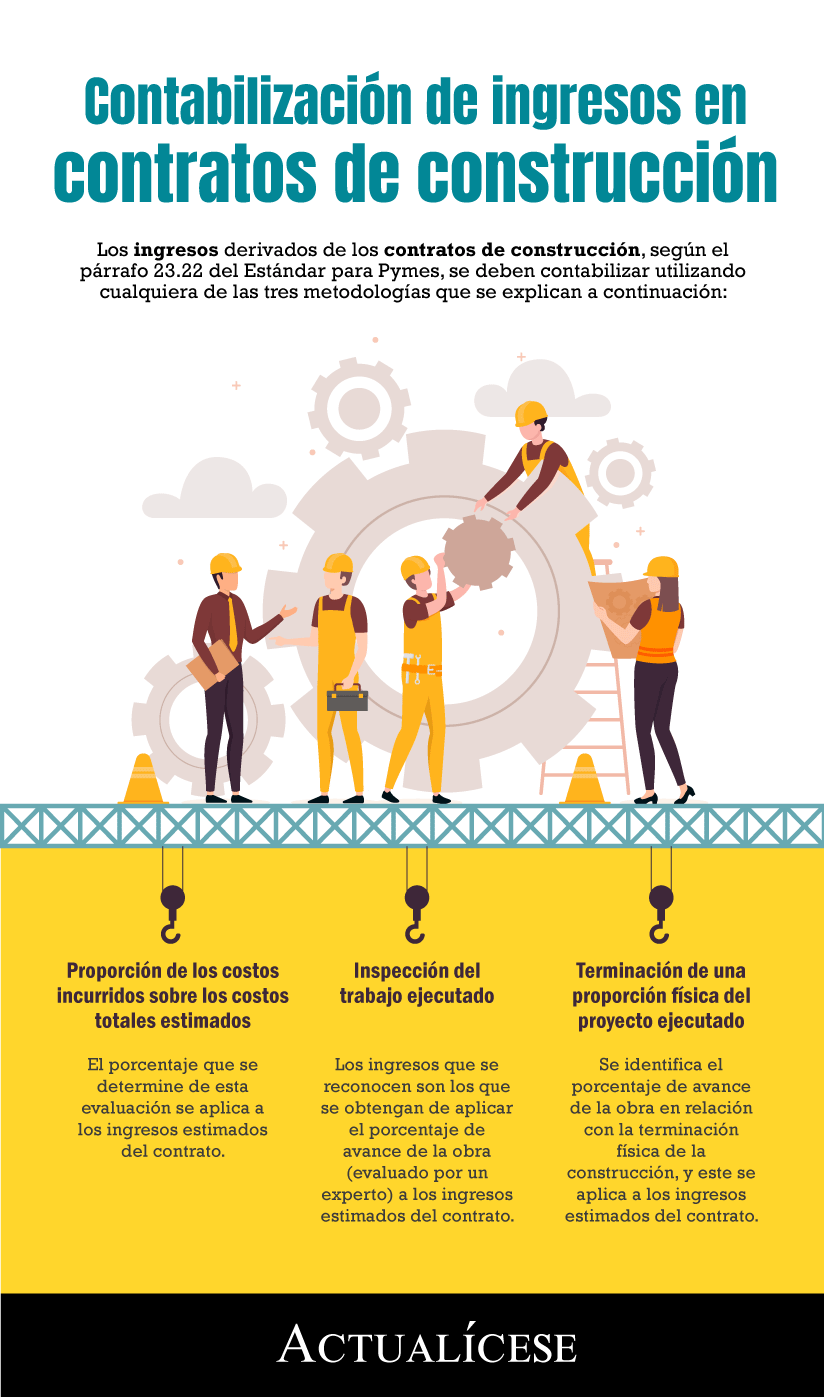

Metodologías para la contabilización de los contratos de construcción

Los ingresos y costos derivados de los contratos de construcción se contabilizan, según el párrafo 23.17 del Estándar para Pymes, con referencia al grado de terminación del contrato al final del período sobre el que se informa.

Para establecer el grado de terminación del contrato, el párrafo 23.22 del Estándar para Pymes establece tres metodologías, a saber:

Sobre la proporción de los costos incurridos sobre los costos totales estimados.

Sobre inspecciones del trabajo ejecutado.

Sobre la terminación de una proporción física del proyecto ejecutado.

En la siguiente infografía se explica en qué consiste cada una de las metodologías mencionadas:

El artículo 200 del Estatuto Tributario –ET– establece el tratamiento fiscal para los contratos de construcción.

“para efectos fiscales, los ingresos y costos de los contratos de construcción deben contabilizarse utilizando el método de grado de realización del contrato”

Este artículo señala que, para efectos fiscales, los ingresos y costos de los contratos de construcción deben contabilizarse utilizando el método de grado de realización del contrato, que consiste en lo siguiente:

Elaborar un presupuesto de ingresos y costos totales, el cual debe estar firmado por un arquitecto, ingeniero u otro profesional que cuente con licencia para ejercer.

Distribuir en cada período gravable la parte proporcional de los ingresos del contrato que correspondan a los costos efectivamente realizados (incurridos) durante el período.

IVA y retención en la fuente de los contratos de construcción

El IVA de los contratos de construcción de bienes inmuebles se genera sobre la parte correspondiente a los honorarios obtenidos por el constructor a la tarifa general del 19 %.

Cuando no se pacten honorarios, el IVA se causa sobre la parte correspondiente a la utilidad, la cual en ningún caso podrá ser inferior a la que comercialmente corresponda a contratos iguales o similares (ver artículo 1.3.1.7.9 del Decreto 1625 de 2016).

En el siguiente video, el Dr. Diego Guevara, conferencista de Actualícese explica cómo se calcula el IVA en los contratos de construcción:

De otra parte, la retención en la fuente sobre los contratos de construcción debe efectuarse con una tarifa del 2 % sobre el 100 % del valor del contrato, sin incluir el IVA, cuando sea superior a 27 UVT ($961.000 para el 2020) y cuando quien ejecuta el contrato pertenece al régimen ordinario (ver inciso 2 del artículo 5 del Decreto 1512 de 1985, recopilado en el artículo 1.2.4.9.1 del DUT 1625 de octubre de 2016; es el ítem 78 en la tabla del artículo 868-1 del ET).

En el siguiente video, el Dr. Diego Guevara, conferencista de Actualícese explica cómo se efectúa la retención en la fuente en contratos de construcción:

Ejemplo de la contabilización de un contrato de construcción

Una entidad suscribió un contrato para la construcción de una obra civil y estableció el siguiente presupuesto para su la ejecución:

Valor de la obra

$8.000.000.000

Menos: costos totales estimados

$5.000.000.000

Igual: utilidad del contrato

$3.000.000.000

IVA 19 %

$570.000.000

Total de la factura

$8.570.000.000

Al finalizar el período 2020, la entidad había incurrido en costos por valor de $1.500.000.000 para la ejecución del contrato, así:

Mano de obra

$500.000.000

Materiales

$800.000.000

Costos indirectos de fabricación

$200.000.000

Total

$1.500.000.000

Asignación de costos e ingresos del contrato

Para determinar los costos e ingresos que debe reconocer al final del período contable, la entidad realiza los siguientes pasos:

Calcular el porcentaje de gastos incurridos sobre el total de gastos estimados, así:

$1.500.000.000 / $5.000.000.000 = 30 %

Al final del período contable 2020, la entidad había ejecutado el 30 % de los gastos totales estimados para el contrato.

Identificar la proporción de ingresos que se debe reconocer con base en el porcentaje de gastos incurridos, así:

$8.000.000.000 x 30 % = 2.4000.000.000

La entidad debe reconocer, al final del período contable 2020, un ingreso por valor de $2.400.000.000 y costos por valor de $1.500.000.000.

Debe tenerse en cuenta que al final del período contable se deben reconocer tanto contable como fiscalmente los ingresos y gastos ejecutados en el contrato, aún en los casos en los que el cliente no haya recibido la factura del contrato antes de finalizar el ejercicio.

La contabilización de los costos asociados al contrato es la siguiente:

Cuenta

Débito

Crédito

Gastos por beneficios a empleados

$500.000.000

Costos de materiales de obra

$800.000.000

Costos indirectos de fabricación

$200.000.000

Beneficios a empleados por pagar

$500.000.000

Inventario de materiales

$800.000.000

Cuenta por pagar a proveedores

$200.000.000

Por último, el registro contable del ingreso del contrato es el siguiente:

Cuenta

Débito

Crédito

Cuenta por cobrar a clientes

$2.523.000.000

Retención en la fuente (2 % x $2.400.000.000)

$48.000.000

Ingresos por contratos de construcción

$2.400.000.000

IVA generado ($900.000.000 x 19 %)

$171.000.000

No hay comentarios:

Publicar un comentario