Este artículo fue publicado hace más de un año, por lo que es importante prestar atención a la vigencia de sus referencias normativas. Si detecta algún error, por favor avísenos haciendo click en “Reportar un error” (más abajo en esta misma página). Mil gracias.

Los costos por préstamos deben tratarse como gasto en el estado de resultados, utilizando el modelo del interés efectivo. Esto implica que la entidad debe calcular las tasas efectivas de sus costos por préstamos y, cuando estos sean relevantes, deben amortizarse a lo largo de la vida del crédito.

Los costos por préstamos deben tratarse como gasto en el estado de resultados, utilizando el modelo del interés efectivo. Esto implica que la entidad debe calcular las tasas efectivas de sus costos por préstamos y, cuando estos sean relevantes, deben amortizarse a lo largo de la vida del crédito.

El endeudamiento hace parte de la vida diaria de las organizaciones, pues muchos proyectos de inversión, de expansión o de transformación serían imposibles de lograr si no existiera el apalancamiento financiero.

“la sección 25 del Estándar para Pymes establece que estos costos por préstamos deben llevarse al estado de resultados utilizando el modelo del interés efectivo establecido en la sección 11”

El endeudamiento genera costos para la entidad, los cuales deben ser tratados como gastos, cuando se trata de empresas del grupo 2, y pueden ser capitalizados en algunos casos en entidades de grupo 1. Por su parte, la sección 25 del Estándar para Pymes establece que estos costos por préstamos deben llevarse al estado de resultados utilizando el modelo del interés efectivo establecido en la sección 11, lo que requiere que la entidad lleve a cabo la medición de la tasa efectiva de interés y amortice los costos por préstamos a lo largo de la duración del crédito.

Créditos que solo involucran el cobro de intereses

Si la entidad obtiene un préstamo por el cual solo le cobran intereses, la medición del instrumento es relativamente sencilla, pues coincide con la tabla de amortización elaborada por la entidad financiera y con los extractos recibidos mensualmente. Así pues, solo es necesario contabilizar los intereses que correspondan a los días transcurridos entre la fecha de corte de la última cuota y la fecha de cierre.

Ejemplo 1:

Una entidad recibió un crédito de $100.000.000 para ser pagado en 36 cuotas iguales, con una tasa de interés del 1,5 % mes vencido. No se pagaron gastos adicionales relacionados con la obtención del crédito, el cual se obtuvo el 10 de marzo de 2018.

Con las condiciones anteriores, las cuotas del crédito se calculan así:

| Monto |

$100.000.000

|

| Plazo |

36

|

| Tasa |

1,5 %

|

| Cuota |

$3.615.240

|

La cuota se calcula utilizando la función de Excel =pago(tasa;nper;va)

La tabla de amortización del crédito es la siguiente:

| Fecha de la cuota |

Saldo inicial

|

Cuota

|

Interés

|

Abono a capital

|

Saldo

|

10 de marzo de 2018

|

$100.000.000

|

$3.615.240

|

$1.500.000

|

$2.115.240

|

$97.884.760

|

10 de abril de 2018

|

$97.884.760

|

$3.615.240

|

$1.468.271

|

$2.146.968

|

$95.737.792

|

10 de mayo de 2018

|

$95.737.792

|

$3.615.240

|

$1.436.067

|

$2.179.173

|

$93.558.620

|

10 de junio de 2018

|

$93.558.620

|

$3.615.240

|

$1.403.379

|

$2.211.860

|

$91.346.759

|

10 de julio de 2018

|

$91.346.759

|

$3.615.240

|

$1.370.201

|

$2.245.038

|

$89.101.721

|

10 de agosto de 2018

|

$89.101.721

|

$3.615.240

|

$1.336.526

|

$2.278.714

|

$86.823.007

|

10 de septiembre de 2018

|

$86.823.007

|

$3.615.240

|

$1.302.345

|

$2.312.894

|

$84.510.113

|

10 de octubre de 2018

|

$84.510.113

|

$3.615.240

|

$1.267.652

|

$2.347.588

|

$82.162.525

|

10 de noviembre de 2018

|

$82.162.525

|

$3.615.240

|

$1.232.438

|

$2.382.802

|

$79.779.723

|

10 de diciembre de 2018

|

$79.779.723

|

$3.615.240

|

$1.196.696

|

$2.418.544

|

$77.361.180

|

10 de enero de 2019

|

$77.361.180

|

$3.615.240

|

$1.160.418

|

$2.454.822

|

$74.906.358

|

10 de febrero de 2019

|

$74.906.358

|

$3.615.240

|

$1.123.595

|

$2.491.644

|

$72.414.714

|

10 de marzo de 2019

|

$72.414.714

|

$3.615.240

|

$1.086.221

|

$2.529.019

|

$69.885.695

|

10 de abril de 2019

|

$69.885.695

|

$3.615.240

|

$1.048.285

|

$2.566.954

|

$67.318.741

|

10 de mayo de 2019

|

$67.318.741

|

$3.615.240

|

$1.009.781

|

$2.605.458

|

$64.713.282

|

10 de junio de 2019

|

$64.713.282

|

$3.615.240

|

$970.699

|

$2.644.540

|

$62.068.742

|

10 de julio de 2019

|

$62.068.742

|

$3.615.240

|

$931.031

|

$2.684.208

|

$59.384.534

|

10 de agosto de 2019

|

$59.384.534

|

$3.615.240

|

$890.768

|

$2.724.472

|

$56.660.062

|

10 de septiembre de 2019

|

$56.660.062

|

$3.615.240

|

$849.901

|

$2.765.339

|

$53.894.723

|

10 de octubre de 2019

|

$53.894.723

|

$3.615.240

|

$808.421

|

$2.806.819

|

$51.087.905

|

10 de noviembre de 2019

|

$51.087.905

|

$3.615.240

|

$766.319

|

$2.848.921

|

$48.238.984

|

10 de diciembre de 2019

|

$48.238.984

|

$3.615.240

|

$723.585

|

$2.891.655

|

$45.347.329

|

10 de enero de 2020

|

$45.347.329

|

$3.615.240

|

$680.210

|

$2.935.030

|

$42.412.299

|

10 de febrero de 2020

|

$42.412.299

|

$3.615.240

|

$636.184

|

$2.979.055

|

$39.433.244

|

10 de marzo de 2020

|

$39.433.244

|

$3.615.240

|

$591.499

|

$3.023.741

|

$36.409.503

|

10 de abril de 2020

|

$36.409.503

|

$3.615.240

|

$546.143

|

$3.069.097

|

$33.340.406

|

10 de mayo de 2020

|

$33.340.406

|

$3.615.240

|

$500.106

|

$3.115.133

|

$30.225.273

|

10 de junio de 2020

|

$30.225.273

|

$3.615.240

|

$453.379

|

$3.161.860

|

$27.063.412

|

10 julio de 2020

|

$27.063.412

|

$3.615.240

|

$405.951

|

$3.209.288

|

$23.854.124

|

10 de agosto de 2020

|

$23.854.124

|

$3.615.240

|

$357.812

|

$3.257.428

|

$20.596.696

|

10 de septiembre de 2020

|

$20.596.696

|

$3.615.240

|

$308.950

|

$3.306.289

|

$17.290.407

|

10 de octubre de 2020

|

$17.290.407

|

$3.615.240

|

$259.356

|

$3.355.883

|

$13.934.524

|

10 de noviembre de 2020

|

$13.934.524

|

$3.615.240

|

$209.018

|

$3.406.222

|

$10.528.302

|

10 de diciembre de 2020

|

$10.528.302

|

$3.615.240

|

$157.925

|

$3.457.315

|

$7.070.987

|

10 de enero de 2020

|

$7.070.987

|

$3.615.240

|

$106.065

|

$3.509.175

|

$3.561.812

|

10 de febrero de 2020

|

$3.561.812

|

$3.615.240

|

$53.427

|

$3.561.812

|

-$0

|

El saldo por concepto de capital a la fecha de cierre es el que aparece en el renglón marcado con la fecha del 10 de diciembre, es decir: $77.361.180.

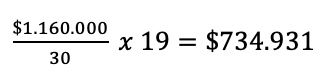

Adicionalmente, la entidad debe contabilizar los intereses correspondientes a los 19 días transcurridos entre el día 11 y el día 30 (mes comercial). Este cálculo se puede hacer utilizando una regla de tres simple, o podría usarse un modelo aritmético más complejo, si la diferencia fuera material.

Utilizando la regla de tres simple:

Interés por un mes completo: $1.160.418

Interés por 19 días:

Este valor debe contabilizarse como mayor valor del pasivo financieros, bajo el concepto “intereses”.

Consideración sobre materialidad

En algunos casos la entidad incurre en costos asociados con el endeudamiento, pero estos costos no resultan siendo materiales, por lo cual pueden ser llevados directamente al estado de resultados en el momento en que se incurre en ellos.

Suponga que en el crédito del ejemplo anterior la entidad tuvo que incurrir en costos relacionados con un estudio de crédito por $800.000. Este valor corresponde apenas al 0,8 % del valor desembolsado, por lo cual la entidad considera que es inmaterial y lo reconoce directamente como gasto en el estado de resultados en el momento en que tiene lugar.

Préstamos con costos diferentes a intereses

En algunos casos las entidades incurren en costos de endeudamiento distintos a los intereses, tales como asesoría financiera, avales o garantías, entre otros. Cuando estos costos son materiales, se deben incorporar en la medición del instrumento, y se deben amortizar a lo largo de la vida del crédito.

Ejemplo 2

Suponga que una entidad obtuvo un crédito por $100.000.000, con tasa de interés del 1,5 % y plazo de 36 meses, para pagar cuotas mensuales iguales (los datos son similares a los del ejemplo anterior). Para obtener este crédito tuvo que incurrir en costos de asesoría financiera y estructuración crediticia por valor de $7.000.000.

Las cuotas del crédito se calculan de la siguiente forma:

| Monto |

$100.000.000

|

| Plazo |

36

|

| Tasa |

1,50 %

|

| Cuota |

$3.615.240

|

La cuota se calcula utilizando la función de Excel =pago(tasa;nper;va)

En este caso, y debido a que la entidad incurrió en costos adicionales, se debe calcular la tasa de interés efectiva del endeudamiento, para medir de manera adecuada el instrumento.

La tasa de interés efectiva se calcula de la siguiente forma:

| Monto |

$100.000.000

|

| Costos incurridos |

$7.000.000

|

| Total recibido |

$93.000.000

|

| Plazo |

36

|

| Cuota |

$3.615.240

|

| Tasa Efectiva |

1,94 %

|

La tasa se calcula con la función de Excel =TASA(nper;pago;va)

La tabla de amortización del crédito utilizando la tasa de interés efectiva es la siguiente:

| Fecha de la cuota |

Saldo inicial

|

Cuota

|

Costos por préstamos

|

Abono a capital

|

Saldo

|

10 de marzo de 2018

|

$93.000.000

|

$3.615.240

|

$1.806.831

|

$1.808.408

|

$91.191.592

|

10 de abril de 2018

|

$91.191.592

|

$3.615.240

|

$1.771.697

|

$1.843.543

|

$89.348.049

|

10 de mayo de 2018

|

$89.348.049

|

$3.615.240

|

$1.735.880

|

$1.879.360

|

$87.468.689

|

10 de junio de 2018

|

$87.468.689

|

$3.615.240

|

$1.699.367

|

$1.915.872

|

$85.552.817

|

10 de julio de 2018

|

$85.552.817

|

$3.615.240

|

$1.662.145

|

$1.953.094

|

$83.599.722

|

10 de agosto de 2018

|

$83.599.722

|

$3.615.240

|

$1.624.200

|

$1.991.040

|

$81.608.683

|

10 de septiembre de 2018

|

$81.608.683

|

$3.615.240

|

$1.585.517

|

$2.029.722

|

$79.578.960

|

10 de octubre de 2018

|

$79.578.960

|

$3.615.240

|

$1.546.083

|

$2.069.156

|

$77.509.804

|

10 de noviembre de 2018

|

$77.509.804

|

$3.615.240

|

$1.505.883

|

$2.109.356

|

$75.400.448

|

10 de diciembre de 2018

|

$75.400.448

|

$3.615.240

|

$1.464.902

|

$2.150.338

|

$73.250.110

|

10 de enero de 2019

|

$73.250.110

|

$3.615.240

|

$1.423.125

|

$2.192.115

|

$71.057.995

|

10 de febrero de 2019

|

$71.057.995

|

$3.615.240

|

$1.380.535

|

$2.234.704

|

$68.823.291

|

10 de marzo de 2019

|

$68.823.291

|

$3.615.240

|

$1.337.119

|

$2.278.121

|

$66.545.170

|

10 de abril de 2019

|

$66.545.170

|

$3.615.240

|

$1.292.859

|

$2.322.381

|

$64.222.790

|

10 de mayo de 2019

|

$64.222.790

|

$3.615.240

|

$1.247.739

|

$2.367.500

|

$61.855.289

|

10 de junio de 2019

|

$61.855.289

|

$3.615.240

|

$1.201.743

|

$2.413.497

|

$59.441.792

|

10 de julio de 2019

|

$59.441.792

|

$3.615.240

|

$1.154.852

|

$2.460.387

|

$56.981.405

|

10 de agosto de 2019

|

$56.981.405

|

$3.615.240

|

$1.107.051

|

$2.508.188

|

$54.473.217

|

10 de septiembre de 2019

|

$54.473.217

|

$3.615.240

|

$1.058.322

|

$2.556.918

|

$51.916.299

|

10 de octubre de 2019

|

$51.916.299

|

$3.615.240

|

$1.008.645

|

$2.606.595

|

$49.309.705

|

10 de noviembre de 2019

|

$49.309.705

|

$3.615.240

|

$958.003

|

$2.657.236

|

$46.652.468

|

10 de diciembre de 2019

|

$46.652.468

|

$3.615.240

|

$906.378

|

$2.708.862

|

$43.943.607

|

10 de enero de 2020

|

$43.943.607

|

$3.615.240

|

$853.749

|

$2.761.490

|

$41.182.116

|

10 de febrero de 2020

|

$41.182.116

|

$3.615.240

|

$800.098

|

$2.815.141

|

$38.366.975

|

10 de marzo de 2020

|

$38.366.975

|

$3.615.240

|

$745.405

|

$2.869.835

|

$35.497.140

|

10 de abril de 2020

|

$35.497.140

|

$3.615.240

|

$689.649

|

$2.925.591

|

$32.571.549

|

10 de mayo de 2020

|

$32.571.549

|

$3.615.240

|

$632.810

|

$2.982.430

|

$29.589.119

|

10 de junio de 2020

|

$29.589.119

|

$3.615.240

|

$574.866

|

$3.040.374

|

$26.548.746

|

10 julio de 2020

|

$26.548.746

|

$3.615.240

|

$515.797

|

$3.099.443

|

$23.449.303

|

10 de agosto de 2020

|

$23.449.303

|

$3.615.240

|

$455.580

|

$3.159.660

|

$20.289.643

|

10 de septiembre de 2020

|

$20.289.643

|

$3.615.240

|

$394.193

|

$3.221.046

|

$17.068.597

|

10 de octubre de 2020

|

$17.068.597

|

$3.615.240

|

$331.614

|

$3.283.626

|

$13.784.971

|

10 de noviembre de 2020

|

$13.784.971

|

$3.615.240

|

$267.818

|

$3.347.421

|

$10.437.550

|

10 de diciembre de 2020

|

$10.437.550

|

$3.615.240

|

$202.784

|

$3.412.456

|

$7.025.094

|

10 de enero de 2020

|

$7.025.094

|

$3.615.240

|

$136.486

|

$3.478.754

|

$3.546.340

|

10 de febrero de 2020

|

$3.546.340

|

$3.615.240

|

$68.899

|

$3.546.340

|

– $0

|

Nótese que en esta tabla se ha reemplazado el término “interés” por “costos por préstamos”, pues en esta se incluyen los costos por intereses, así como los otros costos por préstamos incurridos para obtener el endeudamiento.

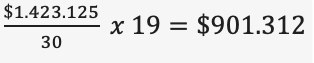

Al cierre del período, el pasivo debe reflejar un saldo capital de $73.250.110, y se deben reconocen costos por préstamos a la tasa efectiva correspondientes a los 19 días transcurridos entre el 11 y el 30 de diciembre, así:

Costos por préstamos por 19 días:

https://actualicese.com/actualidad/2018/12/19/cierre-contable-costos-por-prestamos/?referer=email&campana=20181219&accion=click&utm_source=boletin&utm_medium=email&utm_campaign=20181219&MD5=415e8678af580f50598f653f78613c8d

No hay comentarios:

Publicar un comentario