Las modificaciones que la Ley 2010 de 2019 introdujo al tema del IVA y del INC provocaron que un total de 24 bienes y 5 servicios fueran reclasificados entre los listados de bienes excluidos, exentos o gravados.

A continuación, destacaremos este y otros asuntos respecto a tales novedades.

La Corte Constitucional a través de la Sentencia C-481 de octubre 16 de 2019 había establecido que todos los cambios introducidos por la Ley 1943 de 2018 dejaban de surtir efectos a partir de enero 1 de 2020 y que adicionalmente, si los congresistas no alcanzaban a aprobar antes de diciembre 31 de 2019 una nueva reforma que retomara los cambios introducidos por la Ley 1943 de 2018, entonces a partir de tal fecha revivirían las normas que estaban vigentes hasta el cierre de 2018 (antes de ser modificadas y/o derogadas por la Ley 1943 de 2018).

En vista de ello, los congresistas aprobaron la nueva Ley 2010 de diciembre 27 de 2019 con la cual se retomaron la mayoría de los cambios introducidos, en su momento, con la Ley 1943 de 2018.

Sin embargo, también se aprovechó para efectuar nuevos cambios (ver nuestra guía Comparativo de las normas afectadas con la Ley de crecimiento económico 2010 de diciembre 27 de 2019), entre los que se destacan las novedades introducidas al tema del IVA y del INC. Veamos:

Cambios en listado de bienes y servicios excluidos, exentos y gravados con IVA

Los nuevos ajustes que los artículos 1, 9, 11 y 12 de la Ley 2010 de 2019 introdujeron a los artículos 424 (bienes excluidos), 468-1 (bienes gravados al 5 %), 476 (Servicios excluidos) y 477 (Bienes exentos del IVA) del Estatuto Tributario –ET–, provocaron que un total de 24 bienes y 5 servicios se reclasificaran entre los listados de bienes excluidos, exentos o gravados.

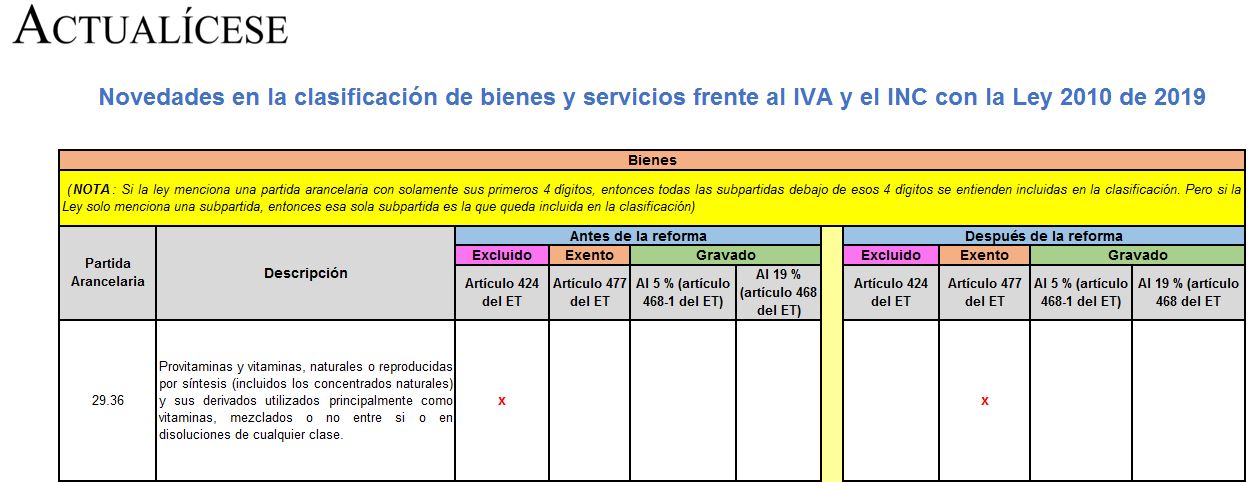

A causa de lo anterior, en la guía de Excel que se incluye más adelante se presenta un resumen con los bienes y servicios que sufrieron alguna modificación en relación con su clasificación frente al IVA (ya sea porque cambiaron entre «excluido», «exento» o «gravado a una tarifa especial diferente a la general»). Para el estudio de esta guía, es importante considerar lo siguiente:

a. Cuando se estudien los cambios en los listados de los diferentes bienes, los cuales se identifican casi siempre con el respectivo código que les figura en la clasificación arancelaria Nandina vigente (ver el Decreto 2153 de diciembre 26 de 2016), es importante destacar que si la norma menciona un bien con su partida principal (primeros 4 dígitos), todos los demás bienes de las subpartidas que irían debajo de esa partida principal se entienden incluidos en la misma clasificación. Pero si la norma solo menciona una subpartida específica (identificándola con 6 o 10 dígitos), debe entenderse que solo dicha subpartida queda incluida en la clasificación lo cual implica que las demás subpartidas, aunque empiecen por los mismos primeros dígitos, no estarían incluidas.

b. Cuando un bien o servicio figure en la lista de bienes “exentos”, debe tenerse presente que son exentos solo en cabeza del productor, pues para el simple comercializador, los mismos se revenderían como “excluidos” (ver los artículos 439 y 440 del ET que no fueron modificados con la Ley 1943 de 2018). En todo caso, ahora hay una excepción a esa regla y es la contemplada en el inciso segundo de la nueva versión del parágrafo 4 del artículo 477 del ET, luego de ser modificado con el artículo 12 de Ley 2010 de 2019, en el cual se establece que los comercializadores de los bienes mencionados en los numerales 4 y 5 del artículo 477 del ET, (ciertos vehículos para transporte de carga o de pasajeros), también los podrán revender como exentos y con derecho a formar saldos a favor en sus declaraciones del IVA con el valor del impuesto (IVA) que cancelen en sus gastos.

“Para aquellos bienes que hayan quedado calificados en la categoría de exentos, deberá tenerse presente que todo productor de dichos bienes debe facturarlos e inscribirse en el RUT como responsable del IVA”

c. Para aquellos bienes que hayan quedado calificados en la categoría de exentos, deberá tenerse presente que todo productor de dichos bienes debe facturarlos e inscribirse en el RUT como responsable del IVA (no puede figurar como no responsables del IVA, antiguo régimen simplificado, excepto si alguna norma especial lo permite, tal como la contenida en el artículo 17 del Decreto 1794 de agosto de 2013, hoy día recopilada en el artículo 1.3.1.15.4 del DUT 1625 de 2016; dicha norma permite que las personas naturales productoras de los bienes exentos agropecuarios del artículo 477 del ET puedan operar como no responsables del IVA solo si cumplen con los criterios del antiguo artículo 499 del ET, actualmente recopilados en el parágrafo 3 del artículo 437 del ET).

Al figurar como responsables del IVA (con código especial de responsabilidad «19 – productor de bienes exentos» en el RUT administrado por la Dian), deberán ir formando saldos a favor (los cuales declarará únicamente de forma bimestral según lo indica el artículo 600 del ET) pues sus ventas no generarán IVA (se entienden gravadas a tarifa 0 %). Sin embargo, todos los IVA de sus procesos productivos sí podrán ser tomados como descontables (adviértase que si no los lleva como descontables a las declaraciones de IVA, sino que decide dejarlos como mayor valor del costo o gasto, entonces dicho valor del IVA se tratará como un costo o gasto no deducible en la declaración de renta; ver el artículo 86 del ET que no fue modificado con la Ley 2010 de 2019).

El hecho de que el IVA de sus costos y gastos le formen saldos a favor y los pueda solicitar en devolución (solicitud que se debe hacer conforme a la Resolución Dian 000151 de noviembre 30 de 2012, modificada con la Resolución 000057 de febrero de 2014, y el Decreto 2277 de noviembre 6 de 2012, hoy día recopilado en los artículos 1.6.1.21.12 hasta 1.6.1.21.31 del DUT 1625 de 2016) sirve para que puedan rebajar el precio final de venta al público (pues el valor de tal IVA no sumará como un mayor valor de sus costos y gastos).

Por lo anterior, si la Ley 2010 de 2019 aprobó cambiar la clasificación frente al IVA para varias medicinas (las cuales ya no figuran en el artículo 424 del ET como bienes excluidos, sino que empezaron a figurar en el artículo 477 del ET como bienes exentos), entonces debe considerarse que el artículo 13 de la Ley 2010 de 2019 dispone que:

“La Comisión Nacional de Precios de Medicamentos y Dispositivos Médicos revisará la reducción efectiva del precio de los medicamentos como consecuencia de la exención de los bienes de que tratan las partidas 29.36, 29.41, 30.01, 30.02, 30.03, 30.04 y 30.06 del artículo 477 del Estatuto Tributario. Para lo anterior, se apoyará en el Sistema de Información de Precios de Medicamentos –SISMED–.”

“todos los sujetos que figuren con la responsabilidad «19 – productor de bienes exentos», continúan obligados a llevar contabilidad al menos para efectos fiscales”

d. De acuerdo con el parágrafo 2 del artículo 477 del ET, todos los sujetos que figuren con la responsabilidad «19 – productor de bienes exentos», continúan obligados a llevar contabilidad al menos para efectos fiscales (pues para algunos podría aplicar la norma mercantil, artículo 23 del Código de Comercio, la cual los exoneraría de llevar contabilidad solo para efectos mercantiles). Al estar obligados a llevar contabilidad, en ese caso solo podrán hacerlo conforme a alguno de los 3 marcos normativos contables vigentes en Colombia (ver el parágrafo 4 del artículo 21-1 del ET, creado con el artículo 22 de la Ley 1819 de 2016). Así mismo, si están obligados a llevar contabilidad (al menos para efectos fiscales), todas sus declaraciones bimestrales de IVA en las que se liquiden saldos a favor deberán incluir forzosamente la firma de un contador o revisor fiscal (ver el artículo 602 del ET).

e. Todos los productores de los bienes exentos del artículo 477 del ET, y los comercializadores de los bienes de los numerales 4 y 5 del artículo 477 del ET, mientras pertenezcan al régimen ordinario del impuesto de renta, solo podrán presentar sus declaraciones del IVA con periodicidad bimestral (ver artículo 600 del ET). Si se trasladan al régimen simple de tributación, entonces el IVA se declara únicamente anualmente (ver el artículo 915 del ET).

En consecuencia, mientras pertenezcan al régimen ordinario y presenten sus declaraciones de IVA con periodicidad bimestral y con saldos a favor, deberán tener presente que el artículo 850 del ET (modificado con el artículo 114 de la Ley 2010 de 2019) indica que los saldos a favor de los tres primeros bimestres del año solo los podrán solicitar en devolución cuando primero hayan presentado la declaración de renta del año anterior. Y en cuanto a los saldos a favor de los últimos tres bimestres del año, solo podrán ser solicitados en devolución cuando primero hayan presentado la declaración de renta del año que se esté cerrando. En cambio, a los responsables mencionados en el artículo 481 del ET (ejemplo los exportadores), sus saldos a favor se los devolverán bimestralmente sin tener que presentar primero ninguna declaración de renta (ni del año anterior ni del corriente).

Cabe señalar que la norma no indica lo que sucederá con los productores de bienes exentos del artículo 477 del ET que decidan trasladarse al régimen simple razón por la cual se entiende que el saldo a favor que formen en su declaración anual del IVA lo podrán solicitar en cualquier momento después de haberse presentado dicha declaración y sin importar si para ese momento han presentado o no su declaración anual del impuesto SIMPLE.

f. Si alguna persona natural o jurídica hasta el cierre del 2019 venía siendo responsable del IVA justamente por vender bienes o servicios que eran «gravados» (y por lo cual en su RUT le figuraban las responsabilidades “48 – responsable del IVA”, que corresponde al antiguo régimen común del IVA, o “49 – No responsable del IVA”, que corresponde al antiguo régimen simplificado del IVA), pero ahora esos bienes o servicios pasan a ser «excluidos» del IVA (como es el caso de aquellos que produzcan o vendan patinetas, o el caso de los médicos y clínicas que hacían cirugías estéticas), y además sucede que ninguno de los otros bienes o servicios que vende es gravado con IVA, en ese caso tienen que actualizar su RUT para eliminar su responsabilidad frente al IVA (responsabilidad “48”).

Además, si aún está utilizando facturación de venta en papel, y en el cuerpo de dicha factura se incluía alguna frase especial que dijera “responsable del IVA” u otra similar, tendrá que tachar dicha frase. Así mismo, quienes ya estaban utilizando facturación electrónica, deberán eliminar ese tipo de frases en el cuerpo de su factura.

Aunque la Ley de crecimiento 2010 de 2019 solo pretendía transcribir las normas de la inexequible Ley de financiamiento 1943 de 2018, acabó modificando aproximadamente 55 normas nuevas.

Por ello desde Actualícese hemos preparado una zona web especial de la reforma tributaria 2019, en la cual encontrará análisis de nuestro equipo investigador, ayudas audiovisuales y herramientas prácticas que harán más sencilla su labor. ¡Consúltela ya en Ley de crecimiento económico 2010 de 2019: análisis 360º

https://actualicese.com/novedades-en-la-clasificacion-de-bienes-y-servicios-frente-al-iva-y-el-inc-con-la-ley-2010-de-2019/?referer=email&campana=20200108&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20200108_contable&MD5=415e8678af580f50598f653f78613c8d

No hay comentarios:

Publicar un comentario