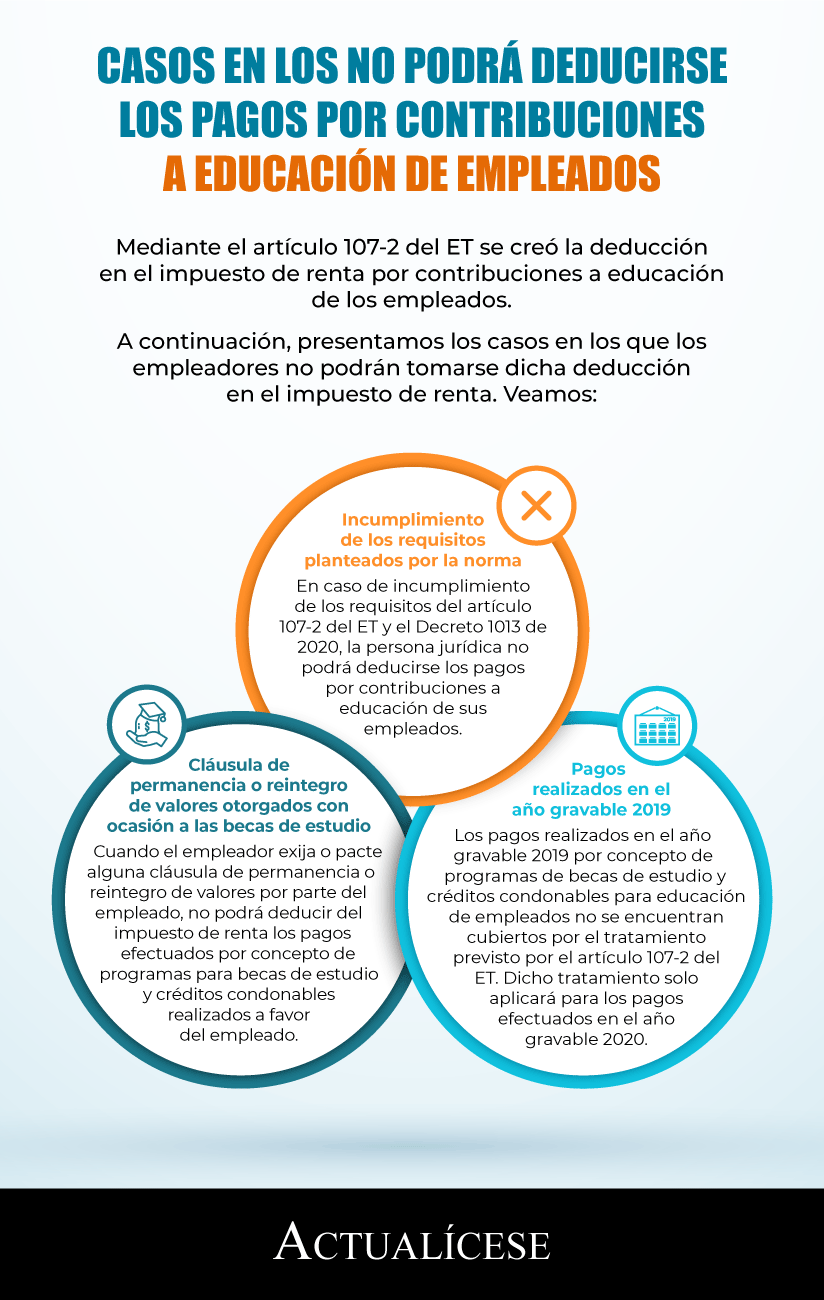

Mediante el artículo 107-2 del ET se creó la deducción en el impuesto de renta por contribuciones a educación de los empleados.

Cuando el empleador pacte alguna cláusula de permanencia o reintegro de los valores por parte del trabajador, no podrá deducir los pagos efectuados por concepto de programas para becas de estudio.

El artículo 107-2 del Estatuto Tributario –ET–, adicionado por el artículo 77 de la Ley 1943 de 2018, posteriormente retomado por el artículo 87 de la Ley 2010 de 2019 y reglamentado por el Decreto 1013 de julio 14 de 2020, contempla un nueva deducción en el impuesto de renta a la cual podrán acceder las personas jurídicas (contribuyentes del régimen ordinario) que realicen contribuciones a educación de los empleados, tales como:

Pagos destinados a programas de becas de estudio totales o parciales y de créditos condonables para educación, establecidos por las personas jurídicas en beneficio de sus empleados o de los mismos miembros del núcleo familiar del trabajador.

Pagos a inversiones dirigidas a programas o centros de atención, estimulación y desarrollo integral y/o de educación inicial para niños y niñas menores de 7 años, establecidos por las empresas exclusivamente para los hijos de sus empleados.

Los aportes realizados por las empresas para instituciones de educación básica, primaria, secundaria y media técnica, reconocidas por el Ministerio de Educación, así como las de educación técnica, tecnológica y de educación superior, que se justifican por beneficiar a las comunidades y zonas de influencia donde se realiza la actividad productiva o comercial de la persona jurídica.

Aplicación del descuento tributario de becas por impuestos

Ahora bien, mediante el Concepto 1359 de octubre 27 de 2020, la Dian se pronunció frente a los casos en que el empleador no podrá deducir de su impuesto de renta los pagos efectuados por becas de estudio totales o parciales. Veamos:

Incumplimiento de los requisitos planteados en la norma

De acuerdo con el Concepto en mención, para que la deducción sea aceptada fiscalmente se deben cumplir los requisitos establecidos tanto en el artículo 107-2 del ET como en el Decreto 1013 de 2020.

En caso de incumplimiento de tales requisitos, la persona jurídica contribuyente del impuesto de renta no podrá deducirse los pagos por contribuciones a educación de sus empleados.

“en términos generales, para que se lleve a cabo la deducción por contribución a la educación de los empleados, la norma contempla que las becas o créditos deben ser condonables”

Recordemos que, en términos generales, para que se lleve a cabo la deducción por contribución a la educación de los empleados, la norma contempla que las becas o créditos deben ser condonables, y en ningún caso podrán pactar como condición término de permanencia o reintegro de los valores pagados por el empleado.

Además, el monto destinado a dichos programas educativos debe ser pagado directamente por el empleador a la entidad educativa, a través del sistema financiero.

Cláusula de permanencia y/o reintegro de valores otorgados con ocasión a las becas de estudio

Para efectos fiscales, cuando el empleador exija o pacte alguna cláusula de permanencia o reintegro de valores por parte del empleado, no podrá deducir del impuesto de renta y complementario los pagos efectuados por concepto de programas para becas de estudio totales o parciales y de créditos condonables realizados a favor del empleado o de los miembros del núcleo familiar del trabajador.

Lo anterior, considerando que el numeral 4 del artículo 1.2.1.18.80 del Decreto 1625 de 2016, adicionado por el artículo 1 del Decreto 1013 de 2020, establece:

“4. Créditos condonables. Son créditos condonables los otorgados por las personas jurídicas al empleado o a su núcleo familiar con el fin de cursar estudios en instituciones con programas reconocidos por el Ministerio de Educación Nacional de Colombia o convalidados por la misma institución en el caso de programas formales realizados en el exterior. En todo caso, el empleador y trabajador establecerán los términos y condiciones para la condonación de la deuda, pero no podrán pactar como condición término de permanencia o reintegro de los valores pagados por el empleado.”

(El subrayado es nuestro).

Así mismo, el artículo 1.2.1.18.81 del Decreto 1625 de 2016 señala que el pago realizado por concepto de programas de becas de estudio total o parciales y de créditos condonables para educación no será considerado como un factor de compensación o remuneración directa o indirecta para el empleado, no estará sujetos a condiciones de permanencia mínima del empleado en la empresa y tampoco podrá exigirle al empleado el reintegro de los valores que la persona jurídica empleadora haya pagado por dichos conceptos.

Pagos realizados en el año gravable 2019

“los pagos realizados en el año gravable 2019 por programas de becas de estudio y créditos condonables para educación de empleados no se encuentran cubiertos por el tratamiento previsto por el artículo 107-2 del ET”

Es importante tener en cuenta que, dado el decaimiento jurídico de la Ley 1943 de 2018 y la promulgación de la Ley 2010 de 2019 , la cual retomó lo contemplado en el artículo 107-2 del ET, reglamentado posteriormente por el Decreto 1013 de 2020, los pagos realizados en el año gravable 2019 por programas de becas de estudio y créditos condonables para educación de empleados no se encuentran cubiertos por el tratamiento previsto por el artículo 107-2 del ET.

En consecuencia, para el año gravable 2020 solo serán deducibles los pagos que se hayan efectuado para contribuciones a la educación de los empleados, que hayan sido devengados contablemente en el respectivo año, y que además cumplan todos los requisitos contemplados en la norma.

Por otra parte, es válido resaltar que los programas de becas y créditos condonables deben permitir el acceso a todos los empleados o los miembros de su núcleo familiar en iguales condiciones.

De esta manera, el mismo debe ser reconocido por parte de la persona jurídica en igualdad de oportunidades, por lo que cualquier trabajador o los miembros de su núcleo familiar pueden acceder a él, sin exclusión por cargo por alguna condición especial.

Adicionalmente, no puede perderse de vista que, como lo hemos resaltado anteriormente, para que procedan las disposiciones consagradas en el artículo 107-2 del ET se deben cumplir tanto los requisitos allí previstos, como los mencionados en el decreto reglamentario.

En caso de que no se cumplan tales requerimientos, los pagos efectuados directamente al trabajador serán deducibles, siempre y cuando se cumplan las disposiciones correspondientes para tal efecto.

En todo caso, dichos pagos constituirán un ingreso gravable para el trabajador y, por consiguiente, estarán sometidos al impuesto sobre la renta.

No hay comentarios:

Publicar un comentario