Mediante proyecto de resolución, la Dian dio a conocer lo que serían las modificaciones introducidas al reporte de información exógena correspondiente al año gravable 2020, solicitado con la Resolución 000070 de 2019.

Dichas modificaciones atenderían a los ajustes realizados por la Ley 2010 de 2019.

El 28 de octubre de 2019 la Dian expidió su Resolución 000070 para definir el reporte de información exógena correspondiente al año gravable 2020.

No obstante, dada la derogatoria de la Ley 1943 de 2018 y la posterior aprobación de la Ley 2010 de 2019, con la cual se efectuaron ciertos ajustes a las normas del Estatuto Tributario –ET–, era claro que la administración tributaria debía modificar la Resolución 000070, con el fin de ajustar estas normas a los últimos cambios de la normativa que regirá la tributación para el período fiscal 2020 (ver nuestro editorial Estas son las novedades en exógena 2020. Algunas podrían solicitarse también por 2019).

“el 26 de enero de 2021, a través de su por portal web, la Dian dio a conocer un proyecto de resolución con el cual se realizarían aclaraciones y ajustes a la información exógena del 2020”

Así pues, el 26 de enero de 2021, a través de su por portal web, la Dian dio a conocer un proyecto de resolución con el cual se realizarían aclaraciones y ajustes a la información exógena del 2020.

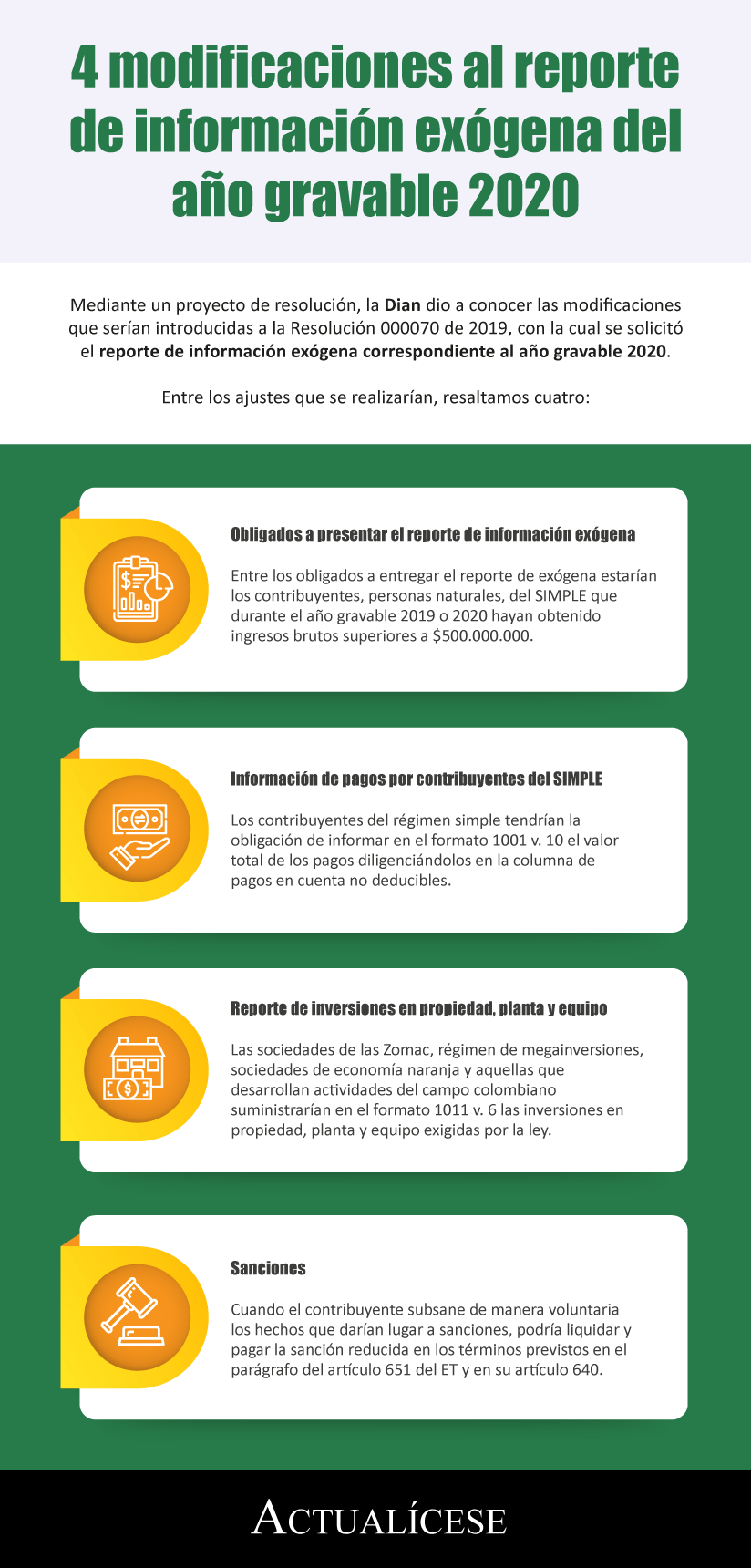

Entre las novedades que se presentarían resaltamos las siguientes:

1. Obligados a presentar el reporte de información exógena por el año gravable 2020

El nuevo proyecto de resolución modificaría el literal f) del artículo 1 de la Resolución 000070 de 2018, para indicar que las personas naturales y jurídicas, así como sus asimiladas, entidades públicas o privadas y demás obligados a practicar retenciones y autorretenciones en la fuente a título de renta, IVA y timbre, durante el año gravable 2020, estarían obligados a entregar el reporte de información exógena por dicho período.

Adicionalmente, según el proyecto, también estarían obligados a entregar dicho reporte los contribuyentes, personas naturales, del régimen simple de tributación, que durante el año gravable 2019 o 2020 hayan obtenido ingresos brutos superiores a $500.000.000.

2. Información de socios, accionistas, comuneros, cooperados y/o asociados

El proyecto de resolución modificaría el artículo 16 de la Resolución 000070 de 2019 para establecer que las personas jurídicas y sus asimiladas con ánimo de lucro, así como las cooperativas y los fondos de empleados, obligados a presentar el reporte de información exógena acorde con el literal e) del artículo 1 de la resolución en mención, deberán entregar en el formato 1010 v.8, la información de cada una de las personas o entidades que sean socias, accionistas, cooperadas, comuneras o asociadas de la respectiva entidad (ver el literal a del artículo 631 del ET), así:

Apellidos y nombres o razón social.

Identificación.

Dirección.

País de residencia o domicilio.

Porcentaje de participación de cada una de las personas o entidades que sean socias, accionistas, comuneros, asociados y/o cooperados de la respectiva entidad, que posean acciones y/o aportes con indicación del valor patrimonial al 31 de diciembre superior a una cuantía de $3.000.000 y el valor porcentual de participación.

Además, el valor a reportar por acciones, aportes o derechos sociales poseídos en cualquier clase de sociedad o entidad corresponderá al valor total de la inversión, aporte o derecho social efectuado y acumulado al 31 de diciembre de 2020.

3. Información de pagos o abonos en cuenta por contribuyentes del SIMPLE

El proyecto de resolución agregaría un parágrafo 14 al artículo 17 de la Resolución 000070 de 2019, en el cual indicaría que los contribuyentes del régimen simple tendrían la obligación de informar, en el formato 1001 v.10, el valor total de los pagos o abonos en cuenta, diligenciándolos en la columna de pagos en cuenta no deducibles y diligenciando en cero (0) en la columna de pagos o abonos en cuenta deducibles.

4. Información de los ingresos recibidos en el año

Se adicionaría el concepto 4017 a la tabla contenida en el artículo 19 de la Resolución 000070, relacionado con los ingresos por recuperación de costos y deducciones que constituyen renta líquida (artículo 195 del ET).

Así mismo, se indicaría que los ingresos reportados por los conceptos de consorcios o uniones temporales de contratos de mandato o administración delegada, contratos de exploración y explotación de hidrocarburos, gases y minerales, contratos joint venture, contratos de cuentas en participación (partícipe oculto), convenios de cooperación con entidades públicas, contratos de fiducia o a través de terceros como beneficiario del pago, así como aquellos relacionados con programas de fidelización e ingresos por recuperaciones de costos y deducciones, no se deben incluir en ningún otro concepto.

5. Información de inversiones realizadas por las Zomac, megainversiones, sociedades de economía naranja y que desarrollan actividades del campo colombiano

Las sociedades del régimen de tributación de las zonas más afectadas por el conflicto armado –Zomac–, las personas naturales y jurídicas del régimen de megainversiones, las sociedades que desarrollan las actividades de economía naranja de que trata el numeral 1 del artículo 235-2 del ET y las sociedades que desarrollan las actividades que incrementan la productividad del campo colombiano (numeral 2 del artículo 235-2 del ET) suministrarían en el formato 1011 versión 6 la siguiente información:

Descripción

Concepto

Inversiones Zomac realizadas en el año representadas en inventarios, propiedad planta y equipo.

1601

Inversiones en megainversiones en el año representadas en propiedad, planta y equipo.

1602

Inversiones realizadas por empresas de economía naranja en propiedad, planta y equipo, intangibles, de que trata el numeral 1 del artículo 74 e inversiones del numeral 3 del artículo 74-1 del ET.

1603

Inversiones realizadas por empresas dedicadas al desarrollo del campo colombiano en propiedades, planta y equipo y activos biológicos productores.

1604

6. Información de resoluciones administrativas relacionadas con obligaciones tributarias del orden municipal o distrital

Las autoridades de orden municipal o distrital informarían en el nuevo formato 2631 v.1 los actos administrativos expedidos, ya sean liquidaciones oficiales relacionadas con el impuestos de industria y comercio, avisos y tableros y sobretasa bomberil, resoluciones que impongan sanciones por el incumplimiento de obligaciones tributarias del orden territorial, así como aprobaciones de devoluciones y/o compensaciones por concepto de industria y comercio consolidado de aquellos contribuyentes que obtengan ingresos brutos, ordinarios o extraordinarios inferiores a 80.000 UVT en el año gravable 2020 ($2.848.560.000).

7. Sanciones

Cuando la información exógena no se suministre dentro de los plazos establecidos, el contenido presente errores o no corresponda a lo solicitado, se dará lugar a lo contemplado en el artículo 651 del ET.

No obstante, el proyecto de resolución adicionaría dos incisos al artículo 47 de la Resolución 000070 de 2019, en los cuales se indicaría que cuando se presenten algunas de las situaciones anteriormente señaladas, se configurará lesividad, de conformidad con el parágrafo 1 del artículo 640 del ET.

Además, se aclararía que, cuando el contribuyente subsane de manera voluntaria los hechos que darían lugar a sanciones, antes de que la Dian profiera pliego de cargos, podría liquidar y pagar la sanción reducida en los términos previstos en el parágrafo del artículo 651 y el artículo 640 del ET (ver nuestro editorial Régimen sancionatorio aplicable al reporte de información exógena por el año gravable 2019).

No hay comentarios:

Publicar un comentario